Eläkevarojen sijoitustuotot vuonna 2024

Sijoitustoiminnan merkitys Suomen työeläketurvan rahoituksessa on korostunut viime vuosien aikana. Taustalla on väestön ikääntyminen ja varautuminen kasvaviin työeläkemenoihin.

Eläkevarojen sijoittamista koskeva kansainvälinen vertailu on Suomessa ollut rajallista. Myös kansainvälisten organisaatioiden julkaisemat vertailutiedot ovat usein yleistasoisia eivätkä välttämättä huomioi työeläkejärjestelmien erityispiirteitä. Vertailun tavoitteena on lisätä tietopohjaa eläkesijoittamisesta laajentamalla näkökulmaa Suomen ulkopuolelle.

Sijoitustuottojen vertaaminen on osa laajempaa ETK:ssa toteutettavaa eläketurvan rahoitukseen liittyvää tietotuotantoa, jolla avataan sijoitustoiminnan roolia rahoituksen yhtenä keskeisenä osana.

Vertailun perusteella ei voida kuitenkaan tehdä suoria johtopäätöksiä sijoitustoiminnan onnistumisesta. On syytä huomioida, että mukaan on otettu markkinoilla jo vakiintuneita isoja toimijoita. Tämä on omiaan tuomaan vertailuun hyvin menestyneitä työeläkesijoittajia.

Työeläkesijoittajat jaettu kahteen ryhmään

Sijoitustuottovertailu kattaa 24 työeläketoimijaa Pohjois-Euroopasta ja -Amerikasta sekä Aasiasta yhteensä yhdeksästä maasta. Vertailuun on valittu kattavuudeltaan ja sijoitusvarallisuudeltaan keskeisiä toimijoita kunkin maan eläkejärjestelmästä. Vertailua on tehty vuodesta 2018 lähtien ja se päivitetään vuosittain. Mukana olevat toimijat ovat pysyneet pääsääntöisesti samana.

Eläkesijoittajat on jaettu vakavaraisuussääntelyn alaisiin ja muihin toimijoihin eli puskurirahastoihin. Suomessa vakavaraisuussääntely koskee vain yksityisalojen työeläkevakuuttajia eli työeläkeyhtiöitä, eläkekassoja ja -säätiöitä. (ks. tarkemmin TELA.) Muissa maissa työmarkkinaeläketoimijat noudattavat vastaavanlaisia joko kansallisia tai yleiseurooppalaisia (Solvenssi II) vakavaraisuussääntöjä. Tämän vertailun työeläkeyhtiöt ja -kassat soveltavat omaa kansallista sääntelykehikkoa (ks. tarkemmin toimijakohtaiset tiedot).

Työeläkesijoittajat on jaettu riskinottomahdollisuuksien mukaan kahteen ryhmään:

Toimijakohtaiset sijoitussäännöt (puskurirahastot)

- Ruotsin lakisääteiset työeläkerahastot (AP1-AP6),

- Kanadan lakisääteinen työeläkerahasto (CPPIB),

- Norjan Valtion kansainvälinen eläkerahasto (SPU),

- Japanin lakisääteinen eläkerahasto (GPIF),

- Etelä-Korean lakisääteinen eläkerahasto (NPS),

- Keva,

- Valtion Eläkerahasto (VER),

- Kirkon eläkerahasto (KER).

Vakavaraisuussääntelyn piirissä olevat toimijat

- Kalifornian osavaltion henkilöstön eläkerahasto (CalPERS),

- Hollannin julkisen sektorin työeläkerahasto ABP ja terveydenhoidon eläkerahasto PFZW,

- Ruotsin työmarkkinaeläkeyhtiöt Alecta ja AMF,

- Tanskan ATP-työeläkerahasto ja Teollisuusliiton työmarkkinaeläkeyhtiö Industriens Pension (IP),

- Suomen työeläkeyhtiöt (Elo, Ilmarinen, Varma, Veritas) ja Merimieseläkekassa (MEK).

Sijoitustuottoja tarkastellaan 1–15 vuoden tarkastelujaksoilla. Tietokannasta luvut ovat vapaasti valittavissa vuodesta 2008 lähtien. Lisäksi vertailu sisältää tiedot eläkevarojen määrästä ja sijoitusjakauman viimeiseltä vuodelta. Vertailu päivitetään vuosittain.

Vertaile

Voit vertailla tuottoja tarkemmin tietokanta- ja infografiikkasovelluksesta. Aineiston saa ladattua sovelluksesta Excel-taulukoina.

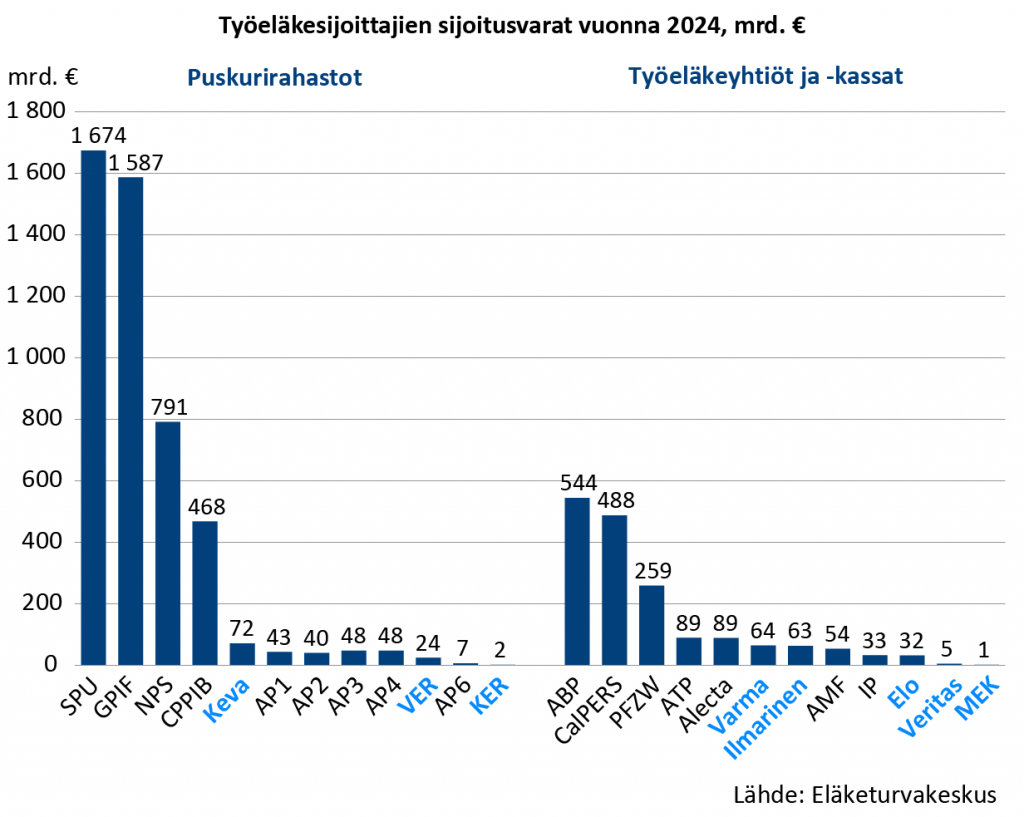

Työeläkesijoittajien sijoitusvarat

Toimijoiden varallisuuseroja selittävät muun muassa järjestelmien erot rahastointitekniikassa sekä niiden väliset kokoerot vakuutettujen ja eläkkeensaajien lukumäärissä. Esimerkiksi Suomessa työeläkejärjestelmä on osittain rahastoiva ja toimeenpano on hajautettu useille eri toimijoille.

Ruotsissa lakisääteinen eläkejärjestelmä on myös osittain rahastoitu ja puskurirahasto on hajautettu usealle toimijalle (AP1-AP6). Näin yksittäisen toimijan koko jää verraten pieneksi. Työmarkkinaeläkkeet ovat täysin rahastoituja, mutta niiden rooli on lakisääteistä työeläkettä täydentävä.

Alankomaissa työmarkkinaeläketurva on myös hajautettu, mutta se on täysin rahastoiva ja tarjoaa käytännössä koko ansiosidonnaisen eläkkeen, mikä heijastuu maan merkittävänä eläkevarallisuuden määränä. Vaikka työeläketoimijoita on paljon, ovat varat keskittyneet suurempiin toimijoihin, joista ABP ja PFZW ovat kaksi suurinta.

Japanissa (GPIF), Etelä-Koreassa (NPS), Norjassa (SPU), Kanadassa (CPPIB) puskurirahastot vastaavat keskitetysti lakisääteisen työeläkejärjestelmän rahastoinnista. Norjan rahasto on tämän vertailun suurin toimija ja myös maailman suurin eläkerahasto.

Eläkevarat on muunnettu euromääräiseksi vuoden lopun ja Kalifornian eläkerahasto CalPERSin osalta tilikauden viimeisen päivän (30.6.) kurssilla.

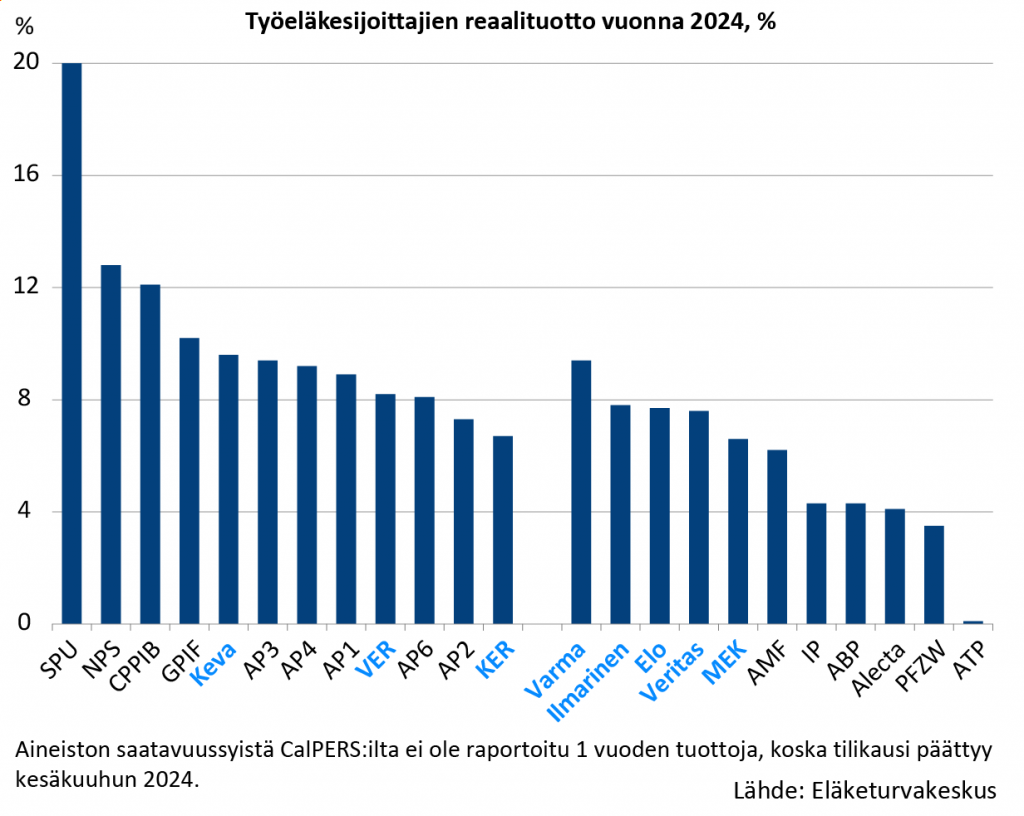

Työeläkesijoittajien reaalituotto 2024

Tuottotiedot on kerätty julkisista lähteistä, ensisijaisesti toimijoiden vuosikertomuksista. Kanadan ja Japanin osalta vuosituotto on laskettu neljännesvuositilastojen perusteella.

Tuottojen mittaamiseen on käytetty kulujen jälkeistä nettotuottoa ja ne on esitetty kansallisessa valuutassa. Pidemmän aikavälin keskimääräiset tuotot on laskettu vuosituottojen geometrisena keskiarvona. Reaalituoton laskennassa on käytetty OECD.Stat:n kuluttajahintaindeksin (CPI) vuosimuutosta joulukuussa. Reaalituottojen lisäksi myös nimellistuotot ovat saatavilla tietokannasta.

*Alankomaiden osalta on käytetty vuoden lopun neljännesvuosikatsausten tietoja. Mikäli luvut poikkeavat em. luvuista, tarkistetaan ne vastaamaan myöhemmin julkaistavia vuosiraportin lukuja.

Vuonna 2024 eläkesijoittajien keskimääräinen nimellistuotto oli 9,5 (8,2 vuonna 2023) prosenttia. Keskimääräinen reaalituotto jäi 8,0 (2,1) prosenttiin. Selvästi suurimmat reaalituotot keräsivät Norjan puskurirahasto SPU 20,0 prosenttia ja Korean NPS 12,8. Suomalaisten toimijoiden reaalituotto oli 8,0 (–0,2) prosenttia. ATP:n tuotto jäi vertailun matalimmaksi, 0,1 prosenttiin.

Tuottoihin vaikuttavat tekijät

Vertailu kertoo eri toimijoiden toteutuneet vuosituotot. Sijoitustoiminnan tuloksen kannalta keskeisiä ovat erityisesti seuraavat tekijät:

- Työeläkesijoittajien allokaatio

- Vakavaraisuussääntely ja muu sijoitustoiminnan riskiä rajoittava säätely

- Valuutta-alue ja -kurssin vaihtelut

- Tuotot ilmaistu kansallisessa valuutassa eli samassa, jossa eläkkeet maksetaan

- Inflaatio

- Reaalituotto antaa vertailukelpoisemman kuvan poistamalla inflaation

- Sijoitustoiminnan kulut

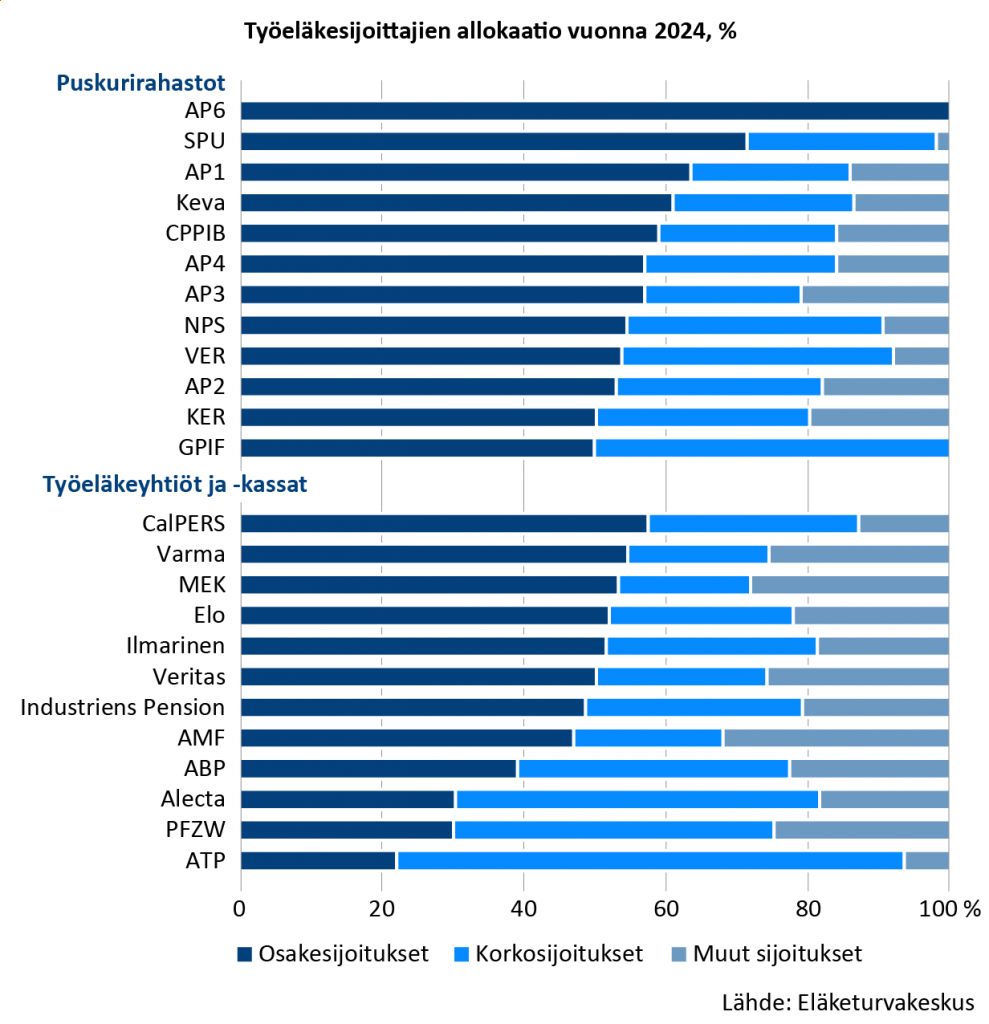

Työeläkesijoittajien allokaatio 2024

Eläkesijoittajien sijoitusvarallisuus on vertailussa jaoteltu kolmeen eri lajiin: osakkeisiin, korkosijoituksiin sekä muihin sijoitusinstrumentteihin. Jako on verrattain karkea, mutta se mahdollistaa toimijoiden vertailtavuuden paremmin, koska monet toimijat ovat siirtyneet viime vuosina yhä moniulotteisempaan omaisuuslajien luokitteluun. Näiden pohjalta vertailukelpoinen yleiskuva voi olla vaikea saavuttaa.

Allokaatioiden osakepainot vaihtelivat AP6-rahaston 100 prosentista ATP:n 22 prosenttiin. Puskurirahastoilla on keskimäärin korkeammat osakepainot (61 %) kuin vakavaraisuussääntelyyn kuuluvilla toimijoilla (45 %). Osakekategoria sisältää myös pääomasijoitukset ja noteeraamattomat osakkeet. Kaikkien toimijoiden osakepaino oli keskimäärin 53 prosenttia.

Korkosijoitusten osuus sijoitusallokaatioissa on puolestaan korkein ATP:lla (71 %). Keskimääräinen korkosijoitusten osuus oli vakavaraisuussääntelyyn kuuluvilla toimijoilla 34 prosenttia ja puskurirahastoilla 28 prosenttia. Korkosijoituksiin on laskettu mukaan sekä valtioiden että yritysten velkakirjat ja muut kiinteätuottoiset sijoitukset.

Muut-kategorian merkittävimpiä sijoituslajeja ovat kiinteistösijoitukset, raaka-aineet, infrastruktuurisijoitukset sekä hedge-rahastot.

Sijoituslajikohtaiset tiedot ovat pääsääntöisesti vuoden lopulta, mutta CalPERSin ja CPPIB:n osalta tiedot ovat tilikausien päätösajankohdilta – CalPERSilla kesäkuun lopussa ja CPPIB:llä maaliskuun lopussa.

Vakavaraisuussääntely vaikuttaa osaltaan eläkevakuuttajien mahdollisuuksiin ja halukkuuteen ottaa sijoitusriskiä. Sääntelyn tarkoituksena on suojata eläkevarat ja -etuudet. Vakavaraisuutta mitataan varojen ja vastuiden suhteella. Vakavaraisuustilanteen ollessa hyvä eli varojen määrän ollessa korkea suhteessa vastuisiin, on vakuuttajien mahdollista hakea korkeampia tuottoja riskillisemmillä sijoituksilla. Vastaavasti heikommassa vakavaraisuustilanteessa vakavaraisuusvaatimukset ohjaavat sijoituksia käytännössä osakkeista enemmän korkopapereihin ja muihin vähäriskillisempiin kohteisiin.

Vakavaraisuussääntelyn ulkopuolisilla toimijoilla eli tässä vertailussa puskurirahastoilla, joilla ei ole eläkevastuita katettavanaan, on myös omat sijoitustoimintaa rajoittavat säännöt siitä, miten sijoitukset voivat kohdistua eri sijoituslajeihin. Nämä vaihtelevat sekä eri maiden että toimijoiden välillä. Esimerkiksi osakkeiden tai kiinteistösijoitusten osuutta sijoitussalkussa voi olla rajoitettu.

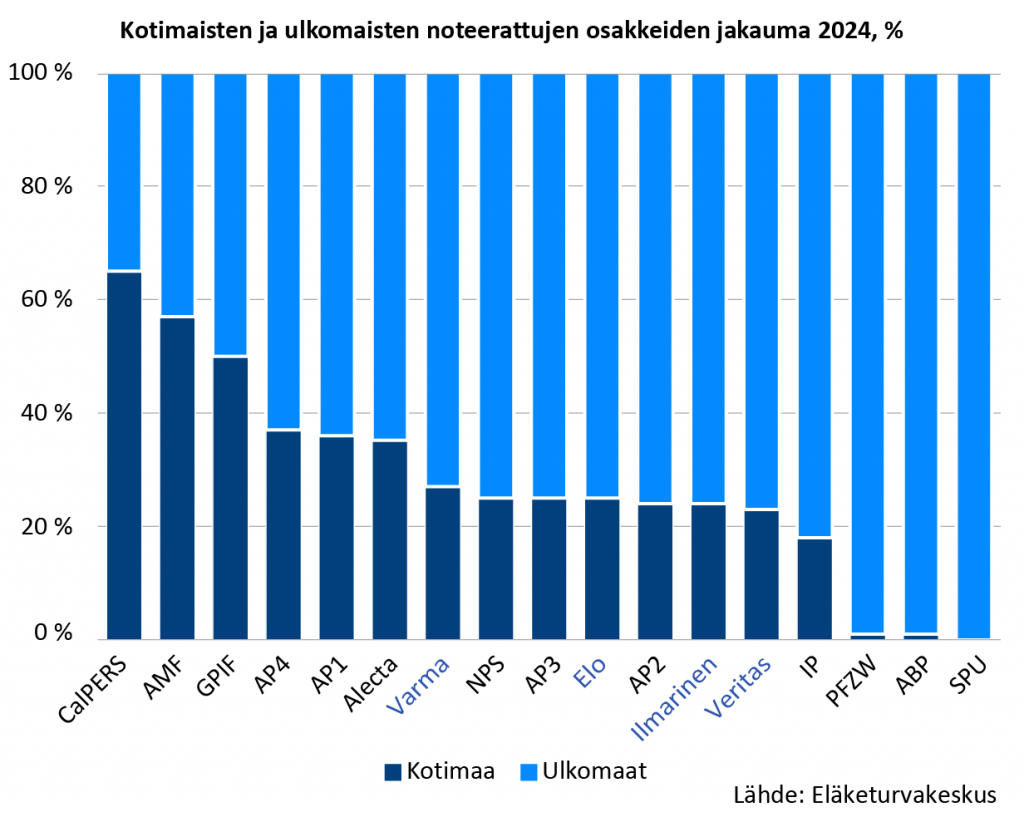

Osakesijoitusten maantieteellinen jakauma 2024

Vertailussa mukana olevat toimijat sijoittavat pääsääntöisesti suurimman osan varoistaan kotimaansa ulkopuolelle tavoitteenaan sekä hajauttaa riskejä että hakea parempia tuottoja. Eläkevaroja sijoitetaan globaalisti vaihtelevissa määrin Pohjois-Amerikan ja Euroopan markkinoille. Lisäksi tuottoja haetaan Aasiasta ja kehittyvistä maista.

Maantieteellisistä jakaumista ei ole yhtenäistä käytäntöä raportoinnin suhteen. Seuraavassa on esitetty noteerattujen osakkeiden maantieteellinen jakauma saatavilla olevien tietojen perusteella. Kaikki toimijat eivät ilmoita sijoituslajikohtaista maantieteellistä erittelyä.

Norjan eläkerahasto SPU sijoittaa sijoitusohjeensa mukaan kaikki varansa ulkomaille. Sen osakesijoituksista lähes puolet oli Yhdysvalloissa. Myös alankomaisilla toimijoilla osakesijoitukset ovat lähes täysin ulkomaisia ja vastaavasti yhdysvaltalaisten osakkeiden osuus nousee myös korkeaksi. Suomalaisten yhtiöiden osakesalkusta noin 75 prosenttia on sijoitettu ulkomaille.

Toisessa ääripäässä ovat Kalifornian eläkerahasto CalPERS ja Ruotsin eläkeyhtiö AMF, joiden kotimaan osakepaino nousee noin 60 prosenttiin.

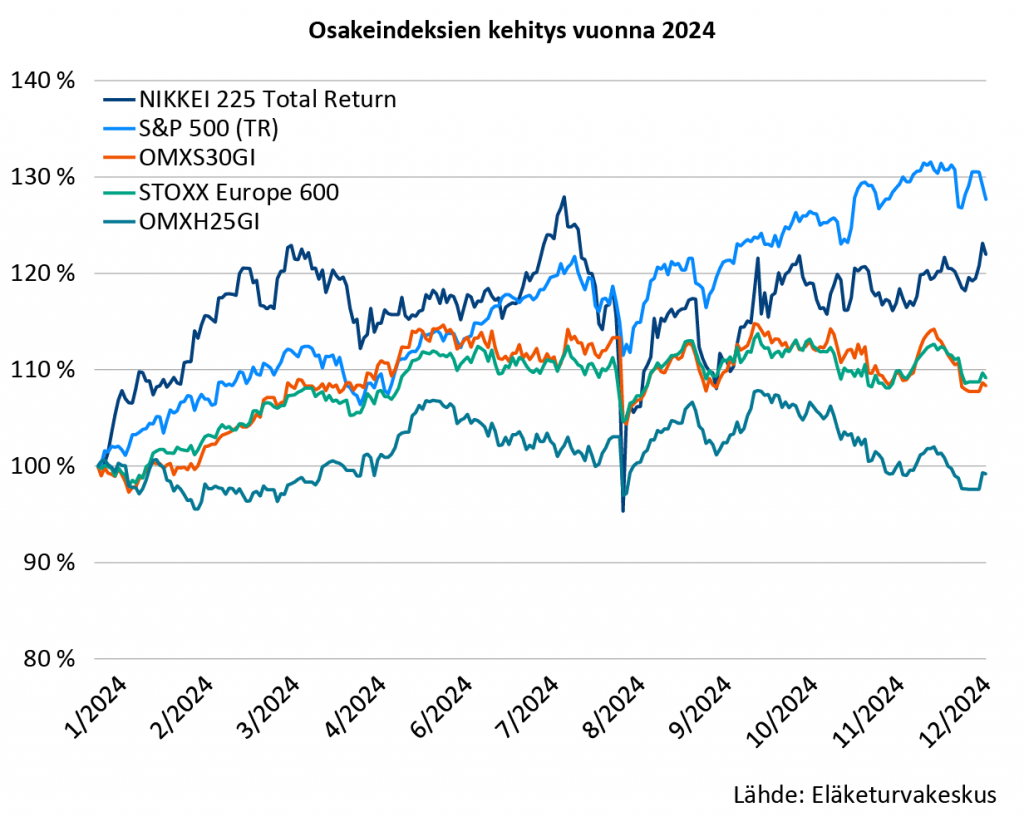

Osakeindeksien kehitys vuonna 2024

Eri maiden ja alueiden tuottokehitystä voidaan tarkastella esimerkiksi pörssien osakeindeksien kautta. Kuvion osakeindeksit ovat kokonaistuottoindeksejä kotimaan valuutassa, jotka ottavat huomioon osakkeiden hintojen lisäksi myös osinkotuotot.

Osakemarkkinoiden kehitys on vaihdellut maittain ja alueittain merkittävästi myös vuoden 2024 aikana. Helsingin pörssin tuotto jäi heikoksi verrattuna muihin osakemarkkinoihin. Vuoden 2024 alusta vuoden loppuun mitattuna OMXH25GI-indeksin kokonaistuotto jäi noin prosentin negatiiviseksi. Samalla aikavälillä eurooppalaiset osakkeet (STOXX Europe 600) ja Tukholman pörssin osakkeet (OMXS30GI) tuottivat noin 9 prosenttia. Japanissa N225TR-indeksi on vuoden aikana noussut lähes 22 prosenttia ja Yhdysvalloissa S&P500TR 28 prosenttia. Erityisesti vuoden viimeisen neljänneksen aikana talousalueiden indeksikehitys erkani toisistaan.

Esimerkiksi Norjan eläkerahasto SPU:n korkea osakepaino, joista suuri osa oli sijoitettuna Yhdysvaltojen pörssiin, selittää osaltaan sen saavuttamaa korkeaa vuosituottoa. Vastaavalla tavalla Japanin GPIF:n tuottoa kasvatti kotimaan hyvä pörssikehitys.

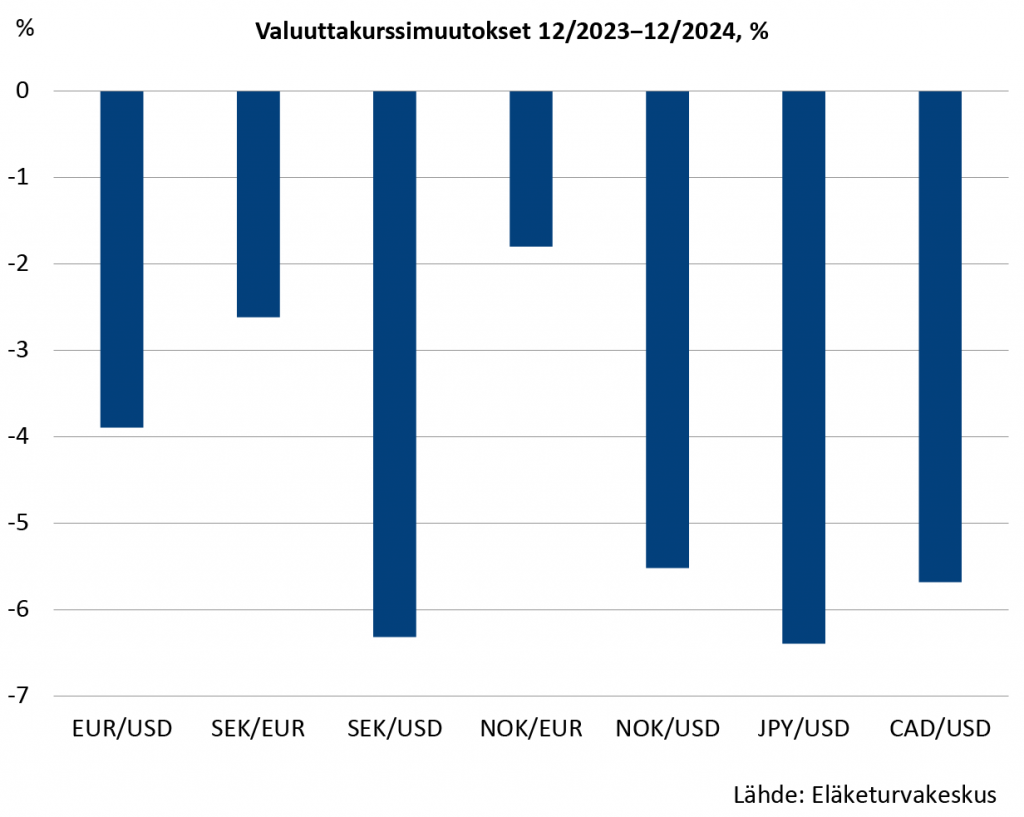

Valuuttakurssien kehitys 2024

Osakkeiden nimellisarvon ja osinkotuoton kehityksen lisäksi toimijoiden ulkomaisten sijoitusten tuottoon vaikuttaa myös valuuttojen keskinäisten arvojen kehitys. Toisin sanoen, kun ulkomaisen sijoitusvarallisuuden valuutan arvo muuttuu suhteessa toimijan kotivaluuttaan, vaikuttaa se sijoituksen kansallisessa valuutassa laskettuun tuottoon. Tässä vertailussa tuotot on ilmaistu kansallisessa valuutassa, koska eläkkeetkin maksetaan kansallisessa valuutassa.

Näin esimerkiksi euroalueen toimijoilla Yhdysvaltojen dollarin vahvistuminen suhteessa euroon kasvattaa Yhdysvaltoihin sijoitettujen varojen euromääräistä tuottoa. Vastaavasti jos euro vahvistuu suhteessa dollariin, heikentää se dollarimääräisten sijoitusten tuottoja. Toimijat altistuvat siten valuuttakurssiriskille sijoittaessaan varoja kotivaluutan ulkopuolisille valuutta-alueille. Valuuttakurssiriskiä on kuitenkin mahdollista pienentää mm. valuuttasuojauksilla (ks. alla).

Dollari vahvistui muihin valuuttoihin nähden

Valuuttakehitys vahvisti erityisesti dollarimääräisten sijoitusten tuottoja kaikilla toimijoilla vuonna 2024. Ruotsalaisilla toimijoilla kotivaluutta heikkeni dollariin nähden yli 6 prosentilla ja lähes 3 prosentilla suhteessa euroon. Norjan kruunu heikkeni erityisesti dollariin mutta jonkin verran myös euroon nähden, jolloin näille valuutta-alueille laajasti sijoittava SPU sai sijoituksilleen positiivisen valuuttakurssivaikutuksen. Myös Japanin GPIF sekä Kanadan CPPIB hyötyivät merkittävästi kotivaluuttojensa arvojen laskusta dollariin nähden.

Usein eläkesijoittajat suojaavat (hedge) eri valuutta-alueille tehdyt sijoitukset joko kokonaan tai osittain. Toimija voi siten pienentää valuuttariskiä esimerkiksi valuuttajohdannaisilla, joilla valuuttakurssi voidaan lukita tietylle tasolle. Tällöin on mahdollista välttää mahdollinen valuuttakurssimuutoksen negatiivinen vaikutus sijoitusten tuottoon. Toisaalta valuuttakurssien vaihtelusta voidaan hakea myös tuottoa ja suojaus voi olla tällöin vähäisempää. Suojaus voidaan myös jättää tekemättä, jos siitä koituvien kustannusten arvioidaan olevan liiallisia hyötyyn nähden. Näin voi olla, jos esimerkiksi korkoero maiden välillä on merkittävä.

Yleisesti korkopapereiden ja muiden vähemmän volatiilien sijoituslajien osalta suojaukset ovat usein kattavia, koska valuuttakurssiriski voi olla merkittävä suhteessa niiden tuottoon. Osakkeiden osalta suojaus voidaan jättää vastaavasti usein vähäisemmäksi. Vertailun toimijoiden suhteen esimerkiksi ABP:n sijoitusstrategiassa osakkeet suojataan vain osittain ja korkopaperit täysin.

Myös sijoitussääntely voi asettaa vaatimuksia valuuttakurssiriskin tasolle. Ruotsin AP-rahastoilla valuuttariskille on laissa asetettu enimmäisrajat. Rajoitukset edellyttävät siten käytännössä kattavaa valuuttasuojausta, kun rahastot sijoittavat merkittävän osan varoistaan ulkomaille.

Inflaation vaikutus reaalituottoihin

Sijoitustuottoja on järkevää verrata reaalisena. Reaalisella tuotolla tarkoitetaan tuoton ja hintatason eli inflaation muutoksen eroa. Ero hintatasojen muutoksessa voi olla merkittävä eri valuutta-alueilla, mutta myös euroalueella inflaatio voi vaihdella paljon eri maiden välillä. Inflaation vaikutus korostuu pitkällä aikavälillä, mutta jo vuoden tarkastelujaksollakin ero voi olla tuntuva.

Vertailussa on käytetty vuoden lopun hintaindeksin kuukausipistelukuja (CalPERS:in osalta käytetty tilikauden lukuja). Tällöin tuottoperiodia edeltävää hintatasoa kuvaa edeltävän joulukuun hintaindeksi ja laskentaperiodin lopun joulukuun hintaindeksi. Reaalituoton laskennassa käytettiin aiemmin OECD.Stat:n maakohtaista kuluttajahintaindeksin (CPI) sijoitusvuoden keskiarvoa, joka kuvaa inflaation vaikutusta koko vuoden aikana. Reaalituoton laskenta on muutettu takautuvasti koskemaan kaikkia vertailuvuosia sisältäen sivuilla olevan sovelluksen tiedot.

Vaikka inflaatio laski monissa maissa vuoden aikana, maiden välillä oli suurta vaihtelua. Esimerkiksi Alankomaissa inflaatio jäi huomattavasti korkeammalle kuin Suomessa ja Ruotsissa. Myös Japanissa inflaatio pysyi verrattain korkealla. Vertailussa on käytetty alla olevassa taulukossa esitettyjä inflaatiolukuja vuoden 2024 osalta.

| Maat | Vuoden 2024 lopun inflaatio, % |

|---|---|

| Alankomaat | 4,10 |

| Japani | 3,65 |

| Kanada | 1,83 |

| Korea | 1,93 |

| Norja | 2,20 |

| Ruotsi | 0,82 |

| Suomi | 0,70 |

| Tanska | 1,89 |

| Yhdysvallat* | (2,97) |

Sijoitustoiminnan kulut

Vertailun tuottoluvuissa on huomioitu sijoitustoiminnan kulut eli raportoidut luvut ovat ns. nettotuottoja. Sijoitustoiminnan kulujen määrään vaikuttaa olennaisesti sijoitussalkun rakenne. Tyypillisesti private equity ja muissa vaihtoehtoisissa sijoituksissa kulut ovat korkeat verrattuna pörssinoteerattuihin osakkeisiin tai korkosijoituksiin. Lisäksi kuluihin vaikuttaa missä määrin sijoitustoimintaa on hoidettu oman henkilöstön voimin ja kuinka paljon toimintaa on ulkoistettu sijoitusyhtiöille, joiden kulut voivat olla korkeita. Toiminnan ulkoistaminen voi hankaloittaa myös kulujen mittaamista. On kuitenkin hyvä huomioida, että korkeistakin kuluista huolimatta vaihtoehtoiset sijoitukset ja ulkoistaminen voivat antaa myös korkeampia tuottoja, jolloin nettotuottokin jää korkeaksi (ks. Esim. Sijoitustoiminnan kulut – Työeläkevakuuttajat TELA ry).

Tämän vertailun ulkomaisten eläkesijoittajien tilinpäätösten mukaan sijoituskulut vaihtelivat vuosina 2021–2023 saatavien tietojen perusteella 0,1 prosentista ja 1,1 prosenttiin pääomista. Finanssivalvonnan vuoden 2021 arvion mukaan Suomen työeläkevakuuttajien sijoitustoiminnan kulut olivat keskimäärin 0,9 prosenttia (Teema-arvio sijoitustoiminnan kuluista 2020 (finanssivalvonta.fi)

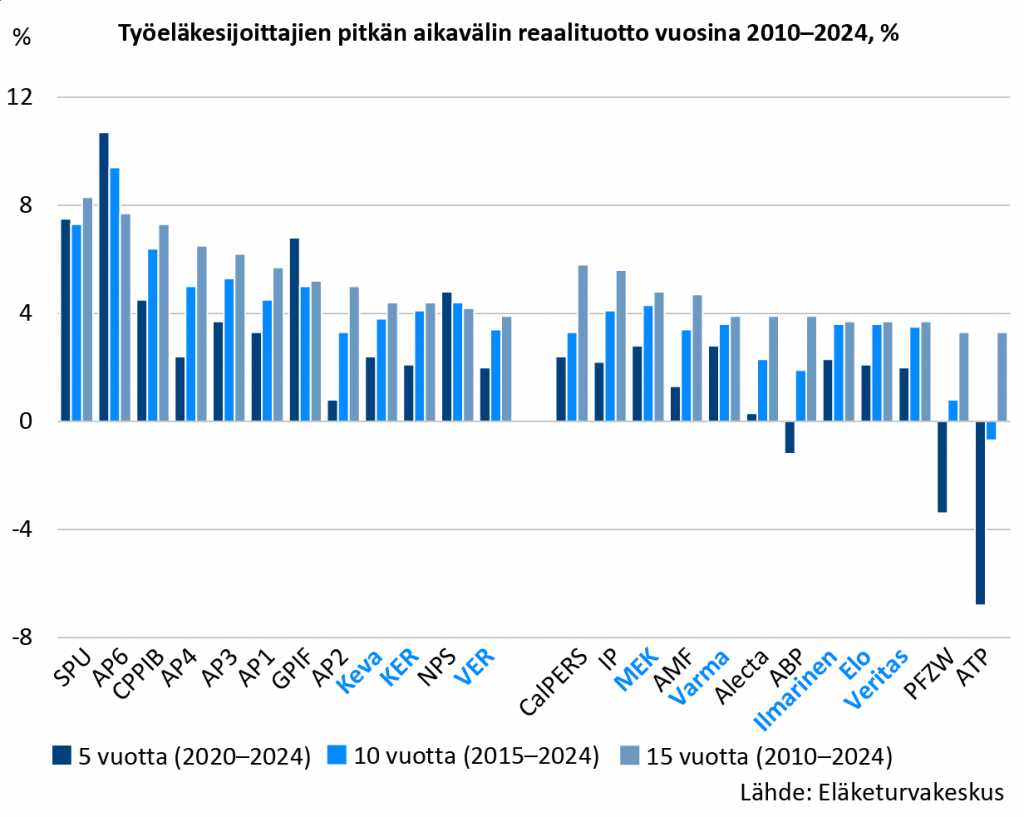

Reaalituotot 2010–2024 ajanjaksoilla

Eläkesijoittaminen on pitkän aikavälin toimintaa, joten tuottoja mielekästä seurata myös vuotta pidemmillä aikaväleillä. Tässä vertailussa sijoitustuotot esitetään viimeisimmän vertailuvuoden lisäksi myös tätä edeltäviltä 5, 10 ja 15 vuoden ajanjaksoilta. Tämän lisäksi nettisovellus antaa mahdollisuuden tarkastella sijoitusvuosia tai eripituisia ajanjaksoja vuodesta 2008 lähtien (ks. linkki yllä).

Viiden vuoden (2020–2024) tuotot jäävät pääsääntöisesti pidemmän aikavälin tuottoja matalammiksi. Tähän vaikuttaa erityisesti vuosi 2022, joka oli heikoin sijoitusvuosi sitten vuoden 2008 finanssikriisin. Kaikkien toimijoiden keskimääräinen viiden vuoden tuotto oli 2,4 prosenttia (3,4).

Kymmenen vuoden (2015–2024) tuotot olivat 4,0 prosenttia (4,4). Pisimmällä 15 vuoden ajanjaksolla (2010–2024) keskituotto oli 5,0 (5,3) prosenttia.

Puskurirahastot ovat keränneet työeläkeyhtiöitä ja -kassoja korkeammat reaalituotot 15 vuoden aikavälillä, keskimäärin 5,7 (6,1) prosenttia. Koko vertailun suurimmat reaalituotot kyseisellä ajanjaksolla on kerännyt Norjan puskurirahasto SPU 8,3 prosentin reaalituotollaan.

Työeläkeyhtiöiden ja -kassojen 15 vuoden reaalituotto oli noin 4,2 (4,5) prosenttia. Korkein tuotto oli CalPERS:lla 5,8 prosenttia.

Suomalaisista toimijoista korkeimmat reaalituotot 15 vuoden aikavälillä ovat saaneet Merimieseläkekassa MEK 4,8 sekä Kirkon eläkerahasto KER ja Keva, joiden tuotot olivat 4,4 prosenttia.

Eläkesijoittajien esittely lyhyesti

Alankomaissa eläketurva rakentuu kansaneläkkeen ja työmarkkinaeläkkeiden pohjalle. Perustan muodostaa asumisperusteinen kansaneläke (AOW). Ansiosidonnainen eläketurva muodostuu työmarkkinoilla sovittavasta kollektiivisesta lisäeläketurvasta. Lisäeläkkeet ovat täysin rahastoituja ja ne kattavat noin 90 prosenttia palkansaajista. Lisäeläketurva on pääsääntöisesti etuusperusteista ja se on järjestetty useim-miten suurissa alakohtaisissa rahastoissa.

ABP

ABP (Stichting Pensioenfonds ABP) on vuonna 1922 perustettu julkisen sektorin ja opetushenkilöstön eläkerahasto, jossa on aktiivivakuutettuja n. 1,3 miljoonaa henkilöä ja eläkkeensaajia n.1 miljoona. ABP myöntää etuusperusteisia vanhuus-, työkyvyttömyys- sekä perhe-eläkkeitä.

ABP on Hollannin suurin eläkerahasto. Sen osuus koko eläkerahastosektorin varallisuudesta on noin 30 prosenttia.

PFZW

PFZW (Stichting Pensioenfonds Zorg en Welzijn) on vuonna 1969 perustettu terveydenhoitosektorin elä-kerahasto, jossa on aktiivivakuutettuja n. 1,2 miljoonaa henkilöä ja eläkkeensaajia n. 0,6 miljoonaa. PFZW myöntää etuusperusteisia vanhuus-, työkyvyttömyys- sekä perhe-eläkkeitä.

PFZW on Hollannin toiseksi suurin eläkerahasto. Sen osuus koko eläkerahastosektorin varallisuudesta on noin 15 prosenttia.

Sijoitussääntely

Kollektiivista lisäeläketurvaa säädellään pääasiassa eläkelain (Pensioenwet) kautta. Sen mukaan lisäelä-keturvan tulee olla täysin rahastoitua, mutta sijoituksiin liittyviä suoria määrällisiä sääntöjä tai rajoitteita on verrattain vähän. Sääntelyn perustana on suurelta osin varovaisuusperiaate (Prudent Person Principle), joka perustuu laadullisiin kriteereihin.

Merkittävä osa sijoitussääntelyä on riskiperusteinen vakavaraisuuskehikko (FTK), jolla pyritään takaamaan etuusperusteisten eläkejärjestelmien täysi rahastointi liittämällä tarvittava varallisuuden määrä rahaston kohtaamiin tai ottamiin riskeihin.

FTK-säädösten mukaisesti eläkerahastojen varat ja vastuut arvioidaan markkinaperusteisesti. Eläkerahastolla tulee olla 97,5 prosentin todennäköisyydellä riittävästi varoja yhden vuoden tarkasteluhorisontilla koko indeksoimattoman eli nimellismääräisen vastuuvelkansa kattamiseksi. Mitä riskipitoisempia sijoituksia rahastolla on, sitä enemmän tulee varoja olla suhteessa vastuuvelkaan.

Vakavaraisuusvaatimus asettuu useimmilla rahastoilla 120–130 prosentin välille. Jos vakavaraisuus jää alle vaatimuksen, eläkkeitä voidaan indeksoida vain osittain ja alle 105 prosentin vakavaraisuusasteella rahastot eivät saa tehdä indeksitarkistuksia lainkaan. Alemmilla vakavaraisuusasteilla myös eläkkeiden leikkaukset ovat mahdollisia.

Etelä-Korean lakisääteinen eläkejärjestelmä on osittain rahastoiva. Valtion puskurirahasto (National Pension Fund) on aloittanut toimintansa vuonna 1988, kansallisen eläkejärjestelmän (NPS) perustamisen yhteydessä.

Rahastoon siirretään maksutuloista syntyvää ylijäämää tulevia eläkemenoja varten. Viimeisimpien laskelmien mukaan eläkevarojen on arvioitu loppuvan vuoteen 2060 mennessä, mikäli eläkejärjestelmän rahoitusta vahvistavia uudistuksia ei tehdä.

Rahasto on maailman kolmanneksi suurin. Sen sijoitusten arvo oli noin 34 prosenttia BKT:hen verrattuna vuoden 2018 lopussa. Rahasto on viime vuosina suunnannut sijoituksiaan enenevässä määrin osakkeisiin ja ulkomaille.

Japanin lakisääteinen eläkejärjestelmä on osittain rahastoiva. Eläkkeet rahoitetaan vakuutusmaksuilla, valtion varoin sekä rahaston tuotoilla.

Lakisääteisen eläkejärjestelmän valtiollinen puskurirahasto (Government Pension Investment Fund) on maailman suurin eläkerahasto. Sen sijoitusten arvo oli noin 27 prosenttia BKT:hen verrattuna vuoden 2018 lopussa. Nykymuotoisena se on toiminut vuodesta 2006 lähtien.

Rahasto teki merkittävän muutoksen sijoitusstrategiaan lokakuussa 2014, kun se päätti siirtää sijoituksiaan kotimaan joukkovelkakirjalainoista osakkeisiin sekä kasvattaa ulkomaisten sijoitusten osuutta. GPIF asetti tavoitteeksi nostaa kotimaisten ja ulkomaisten osakkeiden osuudet 50 %:iin aiemman neljänneksen sijaan. Osakesijoitukset jakautuvat puoliksi kotimaisiin (+/- 9%) ja ulkomaisiin (+/- 8 %) kohteisiin, kuten aiemminkin. Kotimaisten joukkovelkakirjalainojen painoa vähennettiin 35 prosenttiin (+/- 10%) aiemmasta yli 60 prosentista ja ulkomaisten korkopaperien osuus nostettiin 15 prosenttiin (+/-4 %) aiemman noin 11 prosentin sijaan.

Kanadan lakisääteinen eläketurva koostuu työeläkejärjestelmästä (Canada Pension Plan, CPP) sekä kansaneläkejärjestelmästä (Old Age Security, OAS). CPP-järjestelmä rahoitetaan eläkemaksuilla ja rahastoinnilla, OAS rahoitetaan verovaroilla.

Työmarkkinoilla sovituilla sekä yksilöllisillä lisäeläkejärjestelyillä on verrattain merkittävä asema kokonaiseläkkeen muodostumisessa, koska lakisääteisten järjestelmien etuuksien tasot ovat kohtalaisen matalia ja rajoitettuja.

CPPIB

CPP-työeläkevarojen sijoittamisesta huolehtii Canada Pension Plan Investment Board (CPPIB). Rahasto perustettiin vuonna 1997 ja sen tehtävänä on turvata työeläkejärjestelmän pitkän aikavälin kestävyys. Rahastoon on siirretty työeläkemaksuista etuusmenojen ylittävä osuus. CPPIB on suuntautunut vahvasti osakesijoittamiseen heti toimintansa alkuvuosilta lähtien.

Vuoden 2018 maaliskuun lopussa CPPIB:n arvo oli noin 224 miljardia euroa (356 mrd. CAD). Sijoitusvarallisuudeltaan se on maailman kahdeksanneksi suurin eläkerahasto ja suhteessa BKT:hen rahaston koko on noin 20 prosenttia.

Sijoitussääntely

CPPIB:n sijoitustoiminta perustuu lakiin (Canada Pension Plan Investment Board Act), jonka mukaisesti CPPIB:n tehtävänä on

- hallinnoida varoja eläkemaksujen maksajien ja edunsaajien etujen suhteen parhaalla mahdollisella tavalla

- maksimoida pitkän aikavälin tuotto ilman liiallista riskin ottamista ja ottaen huomioon tekijät, jotka vaikuttavat CPP-järjestelmän rahoitukseen ja etujen maksamiseen.

- tukea CPP-järjestelmää etuuksien rahoittamisessa.

CPPIB sijoittaa varovaisuusperiaatetta (prudent person principle) käyttäen, mutta laissa määriteltyjen tehtävien toteuttamiseksi CPPIB:n hallitus määrittelee tarkemmat sijoitustoiminnan ohjeet ja linjaukset sijoitusselvityksessä (Investment Statement).

Selvityksen mukaan sijoitussalkussa (Investment Portfolio) otetun riskin tulee noudattaa referenssisalkussa määriteltyä riskitasoa. Referenssisalkku heijastaa myös sijoitustoiminnan odotettua vähimmäistuottoa. Referenssisalkun allokaatio on seuraava:

- 85 prosenttia osakkeita (Global public large/mid cap equity (including Canada and emerging markets)

- 15 prosenttia korkosijoituksia (Canadian Federal and Provincial Governments Nominal Bonds).

Referenssisalkun odotettu reaalituotto on vähintään 3,9 prosenttia. Sijoitussalkun tuottotavoite on tätä korkeampi johtuen aktiivisesta salkun hoidosta ja tehokkaammasta hajautuksesta.

Sijoitussalkku tulee sijoittaa suurelta osin Kanadan ulkopuolelle, vaikkakin korkopapereiden tulee olla pääosin kanadalaisia. Suuresta ulkomaapainosta johtuvaa valuuttariskiä suhteessa Kanadan dollariin ei pääosin suojata. Tällä tavoitellaan riskin hajautusta suhteessa Kanadan dollariin ja sitä kautta öljyn sekä muiden hyödykehintojen suhteen.

Norjan eläkejärjestelmän perustan muodostaa kansanvakuutusjärjestelmä (folketrygden), josta maksetaan asumisperusteisia peruseläkkeitä ja työeläkkeitä. Työmarkkinaeläkkeet (tjenestepensjonsordninger) tulivat pakollisiksi vuonna 2006 ja nykyisin ne kattavat lähes koko työvoiman. Eläketurvaa täydentää noin puolet yksityisen sektorin ja lähes kaikki julkisen sektorin työntekijät kattava AFP-lisäeläkejärjestelmä.

Valtion kansainvälinen eläkerahasto (SPU)

Pääosan Norjan merkittävistä eläkevaroista muodostaa vuonna 1996 perustettu Valtion kansainvälinen eläkerahasto (Statens pensjonsfond utland – SPU). Rahasto saa varansa valtion öljyteollisuudesta keräämistä tuloista ja näille kertyvistä sijoitustuotoista. Rahastossa on noin 3 kertaa BKT:n verran varoja (v. 2021).

SPU:n varoja voidaan käyttää yleisesti valtion menojen katteeksi, mutta vuosittainen siirto voi olla enintään 3 prosenttia rahaston varoista. Kansanvakuutusjärjestelmän eläkkeiden rahoitus perustuu sekä sosiaalivakuutusmaksuihin että osaltaan myös valtion budjetista siirrettyihin varoihin. Eläkkeisiin kanavoituu siten valtion budjettirahoituksen kautta myös eläkerahaston varoja.

Sijoitussääntely

SPU:lla ei ole vakavaraisuussäännöstöä eikä sillä ole eksplisiittistä eläkevastuuta katettavanaan, mutta sijoitustoiminta on kuitenkin vahvasti säädeltyä.

Sijoitustoiminnan tulee noudattaa valtiovarainministeriön laatimaa sijoitusmandaattia. Pääsääntö on, että varat tulee sijoittaa Norjan ulkopuolelle ja sijoitusjakauman tulee suurelta osin seurata rahaston strategista indeksiä, joka on johdettu 70 prosenttisesti osakeindekseistä ja 30 prosenttisesti korkomarkkinoita seuraavista indekseistä.

Rahasto sijoittaa siten pääsääntöisesti ulkomaisiin pörssinoteerattuihin osakkeisiin ja korkopapereihin, mutta sijoitusmandaatin mukaan se voi sijoittaa myös listaamattomiin kiinteistökohteisiin sekä uusiutuvan energian infrastruktuurikohteisiin, kuitenkin niin, että listaamattomia kiinteistösijoituksia voi olla enintään 7 prosenttia ja uusiutuvan energian infrastruktuurisijoituksia enintään 2 prosenttia kokonaissijoituksista.

Ruotsissa lakisääteisen työeläkejärjestelmän vanhuuseläke jakaantuu kahteen osaan: jakojärjestelmärahoitteiseen ansioeläkkeeseen (inkomstpension) ja täysin rahastoituun yksilöllisiin eläketileihin perustuvaan rahastoeläkkeeseen (premiepension). Puskurirahastot osallistuvat ansioeläkkeen rahoittamiseen.

Lakisääteistä eläkettä täydentävät työmarkkinaeläkkeet, jotka kattavat noin 90 prosenttia palkansaajista. Työmarkkinaeläkkeiden hallinto on hajautettu yksityisille yhtiöille, säätiöille, kassoille tai ne on järjestetty kirjanpidollisin varauksin. Työmarkkinaeläkkeiden kokonaismaksutulosta kolme neljäsosaa hoidetaan henkivakuutusyhtiöissä.

Ruotsin lakisääteisen työeläkejärjestelmän AP-puskurirahastot

Ansioeläkkeen rahastointi on hajautettu viidelle valtio-omisteiselle rahastolle. Vanhuuseläkemaksut ohjautuvat näistä neljään ensimmäiseen rahastoon. Kuudes AP-rahasto toimii ns. suljettuna rahastona, koska rahavirtaa sen ja eläkejärjestelmän välillä ei ole. Se on myös rahastoista selvästi pienin.

Yhteenlasketut eläkevarat vastaavat noin 30 prosenttia BKT:sta. Rahastoihin on ohjattu eläkemenon ylittävä osuus maksutuloista työeläkejärjestelmän voimaantulosta lähtien (v. 1960).

Lisäksi on olemassa vielä valtion omistama Seitsemäs AP-rahasto (Sjunde AP-fonden), jonka keskeisenä tehtävä on hallinnoida tämän vertailun ulkopuolelle jäävän yksilöllisen rahastoeläkejärjestelmän oletusrahastoa.

Henkivakuutusyhtiöt Alecta ja AMF

Alecta ja AMF ovat kaksi suurinta työmarkkinaeläkeyhtiötä. Alecta hallinnoi lähtökohtaisesti yksityisen sektorin toimihenkilöiden työmarkkinaeläketurvaa (ITP) ja AMF vastaavasti palkansaajajärjestö LO:n sopimaa työmarkkinaeläketurvaa (SAF-LO). Molemmissa järjestelyissä palkansaaja voi valita eläkerahojensa hoitajan ja haluamansa riskitason valitsemalla joko perinteisen eläkevakuutuksen tai rahastoeläkevakuutuksen. Perinteisessä eläkevakuutuksessa luvataan takuutuotto – rahastoeläkkeessä ei. ITP-järjestelmässä puolet maksusta on joka tapauksessa sijoitettava perinteiseen eläkevakuutukseen. Mikäli vakuutettu ei tee valintaa, järjestetään eläke näissä yhtiöissä perinteisenä eläkevakuutuksena.

SAF-LO:ssa eläke on määräytynyt maksuperusteisesti vuodesta 1996 ja ITP:ssä (ITP 1) vuodesta 2007 lähtien. Alecta hallinnoi siirtymäkauden ajan etuusperusteista eläketurvaa (ns. ITP 2) ellei työnantaja järjestä vakuutusta säätiössä tai kirjanpidollisena varauksena.

Sijoitussääntely

Puskurirahastojen sijoitustoiminnasta on säädetty lailla ja ensimmäistä neljää AP-rahastoa sitovat yhtenäiset sijoitussäännöt. Kuudes AP-rahasto toimii riskipääomasijoittajana ja sen sijoitussäännöt on kirjattu omaan lakiin.

Nykyinen AP-rahastojen toimintaa ohjaava laki tuli voimaan vuonna 2001 vanhuuseläkeuudistuksen yhteydessä. Laissa määritellään sijoitustoimintaa ohjaavat määrälliset rajoitteet. Vuonna 2019 voimaan tulleessa lakiuudistuksessa sijoitusten määrällisiä rajoitteita vähennetään muun muassa vähentämällä vaatimusta matalan luotto- ja likviditeettiriskin korkopapereiden vähimmäisosuudesta (30 %:sta 20 %:iin) ja sallimalla enemmän vapauksia noteeraamattomiin osakkeisiin.

Rahastot toimivat oikeudellisesti itsenäisessä asemassa, ja niillä on oma sijoitus- ja omistajapolitiikkansa ja riskienhallintasuunnitelmansa. AP-rahastot ovat velvollisia laatimaan vuosikertomuksen maan hallitukselle. Hallitus antaa puolestaan vuosittain parlamentille yhteenvedon rahastojen vuosikertomusten perusteella ja laatii arvioinnin rahastojen hoidosta. Rahastot ovat asettaneet sijoitustoiminnalleen 4–4,5 prosentin reaalituottotavoitteen.

Alecta ja AMF tekevät sijoituksensa varovaisuusperiaatetta noudattaen. Finanssivalvontavirasto (Finansinspektionen) käyttää vakavaraisuuden arvioinnissa kansallista mallia, joka vastaa Solvenssi II:n periaatteita, vaikka teknisissä yksityiskohdissa eroavaisuuksia onkin. Esimerkiksi vakavaraisuusraja on kansallisessa, niin sanotussa liikennevalomallissa mitoitettu siten, että 97 prosentin todennäköisyydellä vakavaraisuuspääomaa olisi jäljellä vuoden kuluttua. Solvenssi II:ssa todennäköisyys sille, että vastuuvelka ylittää varat vuoden aikana on tiukempi: 0,5 prosenttia (Value-at-Risk 99,5 %).

Ruotsin parlamentti hyväksyi marraskuussa 2019 lainsäädännön, jolla EU:n IORP II -direktiivi saatetaan osaksi kansallista lainsäädäntöä. EU-direktiivin kansalliseen täytäntöönpanoon sovelletaan edelleen Ruotsin omaa väljempää riskipohjaista pääomavaatimusta. Työmarkkinaeläkkeitä hoitavat vakuutusyhtiöt ovat voineet hakea asemaansa muutosta ja päättää soveltavatko toimintaansa IORP II -sääntelyä työmarkkinaeläkeyhtiöinä (tjänstepensionsföretag) henkivakuutusyhtiöitä koskevan Solvenssi II:n sijasta.

Työeläkejärjestelmä on etuusperusteinen ja osittain rahastoiva.

Työeläkejärjestelmän erityispiirteenä on lakisääteisten työeläkkeiden toimeenpanon hajauttaminen useille toimijoille. Lakisääteistä työeläketurvaa hoidetaan yksityisen puolen työeläkevakuutusyhtiöissä, erityiseläkelaitoksissa, eläkesäätiöissä ja -kassoissa sekä julkisen puolen eläkelaitoksissa.

Vertailu sisältää yksityiseltä puolelta työeläkeyhtiöt ja Merimieseläkekassan (MEK) sekä julkiselta puolelta Kevan, Valtion Eläkerahaston (VER) ja Kirkon eläkerahaston (KER).

Eläkelaitosten sijoitustoimintaa ohjaava yleinen periaate on, että eläkevarat on sijoitettava tuottavasti ja turvaavasti. Julkisalojen eläkejärjestelmälle ei ole määritelty yksityisalojen tapaan katettavia eläkevastuita, vaan kyseessä on puskurirahasto, jota ei sido vakavaraisuutta koskevat säännökset.

Yksityisalojen työeläkejärjestelmä on sen alkuvaiheista alkaen eli vuodesta 1962 lähtien ollut osittain rahastoiva. Julkisten alojen eläkejärjestelmässä rahastointi aloitettiin kuntapuolella vuonna 1988 ja valtiolla vuonna 1990.

Työeläkeyhtiöt ja MEK

Työeläkevakuutusyhtiöt hoitavat yksityisten alojen työntekijöiden ja yrittäjien työeläketurvaa. Merimieseläkekassa huolehtii merenkulkijoiden lakisääteisestä työeläketurvasta.

Yksityisalojen palkansaajien eläkelakien eli TyEL:n ja MEL:n mukaisista tulevista eläkkeistä osa on ennalta rahastoitu ja loppuosa kyseisistä eläkkeistä rahoitetaan eläkemaksuilla jakojärjestelmäperiaatteen mukaan.

Puskurirahastot Keva, KER ja VER

Keva on Suomen suurin työeläkevarojen sijoittaja. Se vastaa kunta-alan henkilöstön eläkkeiden rahoituksesta ja eläkevarojen sijoittamisesta. Keva pyrkii tukemaan sijoitustoiminnallaan ennustettavan ja vakaan eläkemaksun tasoa pitkälle tulevaisuuteen.

Valtion Eläkerahasto siirtää valtion eläkerahastosta annetun lain mukaan 40 prosenttia vuotuisesta valtion eläkemenosta valtion budjettiin. Ne varat, joita ei siirretä, jäävät rahastoon. Valtion Eläkerahasto pyrkii 25 prosentin rahastointiasteeseen pitkällä aikavälillä.

Kirkon eläkerahasto vastaa evankelis-luterilaisen kirkon työntekijöiden eläketurvan puskurirahastosta. Sen tehtävänä on turvata kirkon työntekijöiden eläkkeiden maksaminen ja tasata seurakuntien eläkemaksun kehitystä tulevaisuudessa. Vuodesta 2016 lähtien eläkerahastosta on maksettu ulos enemmän eläkkeitä kuin eläkemaksuja on kertynyt rahastoon, joten osa eläkkeistä rahoitetaan eläkerahaston sijoitustuotoilla.

Sääntely

Suomen työeläkejärjestelmään ei sovelleta henkivakuutusdirektiiviä eikä henkivakuutusyhtöiden vakavaraisuussääntelyä koskevaa ns. Solvenssi-direktiiviä.

Suomen yksityisalojen eläkelaitoksia sitovat kuitenkin vakavaraisuutta koskevat määräykset ja sijoitus- ja vakuutusriskeihin varaudutaan vakavaraisuuspääomalla, jolla on valvontarajat samaan tapaan kuin Solvenssi-direktiivin vakavaraisuuspääomalla.

Mitä riskillisempi sijoitusjakauma työeläkelaitoksella on, sitä korkeampi on vakavaraisuuspääomavaatimus. Vakavaraisuusraja on mitoitettu siten, että 97 prosentin todennäköisyydellä vakavaraisuuspääomaa olisi jäljellä vuoden kuluttua.

Sijoitustoimintaa ohjaavat vakavaraisuussäännökset eivät koske julkisalojen puskurirahastoja. Vaikka vastaavaa sääntelyä ei ole, on puskurirahastojen samoin kuin yksityisalojen eläkelaitosten huolehdittava sijoitusten varmuudesta, tuotosta ja rahaksi muutettavuudesta sekä sijoitusten asianmukaisesta monipuolisuudesta ja hajauttamisesta. VER:n sijoitustoiminnan sääntely on vielä yksityiskohtaisempaa kuin muilla, sillä lain lisäksi valtiovarainministeriö antaa sille suoraan erillisiä sijoitustoimintaa koskevia määräyksiä. Voimassa olevan määräyksen mukaan VER:n sijoituksista tulee olla:

- korkosijoituksia vähintään 35 prosenttia

- osakesijoituksia enintään 55 prosenttia

- muita sijoituksia enintään 12 prosenttia salkun arvosta.

Aiheesta muualla:

ATP

Tanskassa kansaneläkettä täydentävän ja palkansajat kattavan lakisääteisen työeläkkeen (Arbejdsmarkedets Tillægspension, ATP) hallinnosta vastaa yksityinen ATP-eläkelaitos. Eläke on maksuperusteinen ja täysin rahastoitu. ATP on Tanskan suurin eläkerahasto ja sen eläkevarat ovat noin 40 prosenttia BKT:hen verrattuna.

Merkittävistä varoista huolimatta ATP:n hallinnoiman työeläkkeen merkitys kokonaiseläketurvan rakenteessa on kuitenkin pieni. Vanhuuseläke määräytyy suhteessa työaikaan eikä ansioihin. Eläkemaksu on tasasuuruinen ja sen suuruus on riippuvainen työtunneista. Maksu on määritelty siten, että se vastaa noin 1 prosenttia keskipalkasta. Keskimääräinen vanhuuseläke on noin 200 euroa kuukaudessa. Järjestelmästä ei myönnetä työkyvyttömyyseläkkeitä. Perhe-eläke myönnetään tasasuuruisena kertakorvauksena.

Industriens Pension (IP)

IP perustettiin vuonna 1992 teollisuusalan yhteiseksi työmarkkinaeläkeyhtiöksi. Se vastaa työehtosopimuksen mukaisesta pakollisesta lisäeläketurvasta noin 200 000 alalla työskentelevällä. Eläketurva on maksuperusteista ja täysin rahastoitua. Eläkemaksu on 12 prosenttia, josta työnantaja maksaa 8 ja työntekijä 4 prosenttiyksikköä. Maksut sijoitetaan elinkaariperiaatteen mukaisesti niin, että yksittäisen vakuutetun sijoitusriski vähenee 50 vuoden iän jälkeen.

Sääntely

ATP-laitoksen sijoitustoiminnasta säädetään erillisessä ATP-laissa (ATP-loven). ATP-eläkejärjestelmää ei koske Solvenssi II -sääntely, mutta sen oma riskienhallintamalli perustuu Solvenssi II -direktiivin riski-ja vakavaraisuusarvio ORSA:n periaatteisiin (Ownrisk and solvency assessment). ATP raportoi vakavaraisuudestaan ja toiminnastaan Finanssivalvonnalle (Finanstilsynet).

ATP:n laskelmissa vakavaraisuusvaade on asetettu samalle tasolle kuin Solvenssi II:ssa, jolloin yhtiö pysyy vakavaraisena 99,5 prosentin todennäköisyydellä yhden vuoden ajanjaksolla. ATP:n omassa mallissa pääoman vähimmäistavoitetaso on kuitenkin korkeampi kuin mitä Solvenssi II edellyttäisi.

IP on muodoltaan työmarkkinahenkivakuutusyhtö, ja siten EU:n solvenssisääntelyn alainen.

Yhdysvalloissa eläketurvan perustan muodostaa lakisääteinen, liittovaltion laajuinen yleinen työeläkejärjestelmä – OASDI (Old Age, Survivors and Disability Program). Asumiseen perustuvaa kansaneläkejärjestelmää ei ole mutta eläkkeensaajan vähimmäistoimeentulo taataan tulo- ja varallisuusharkintaisella toimeentuloavustuksella. OASDI-järjestelmä rahoitetaan vakuutusmaksutuloilla.

Työmarkkinoilla sovituilla sekä yksilöllisillä lisäeläkejärjestelyillä on verrattain merkittävä asema kokonaiseläkkeen muodostumisessa erityisesti keski- ja hyvätuloisilla, koska lakisääteisen järjestelmän etuustaso on rajoitettu. Lisäeläkejärjestelmät ovat täysin rahastoitua eläketurvaa ja julkisella puolella ne kattavat lähes kaikki työntekijät yksityisen puolen kattavuuden ollessa huomattavasti matalampaa.

CalPERS

CalPERS (California Public Employees’ Retirement System) on vuonna 1932 perustettu Kalifornian osavaltion henkilöstön eläkerahasto. CalPERS on hallinnollisesti Kalifornian osavaltion virasto (agency), jonka työnantajajäseniä ovat osavaltion julkisen sektorin työnantajat (n. 3 000). CalPERS:iin kuuluu n. 1,9 miljoonaa osavaltion julkisen sektorin viranhaltijaa ja työntekijää, ja se on yksi Yhdysvaltojen suurimmista eläkerahastoista 272 mrd. euron varallisuudella (v.2017).

• CalPERS

Sijoitussääntely

CalPERS:in sijoitustoimintaa sääntelee pääasiassa sen hallituksen hyväksymä sijoitusohjeistus (Fund Investment Policy). Ohjeistuksen mukainen strateginen tavoite on sijoittaa varat siten, että sopivan riskinoton kautta saaduilla tuotoilla varoilla voidaan rahoittaa laissa määritellyt ja luvatut etuudet.

Ohjeistuksessa on määritelty tuottotavoite tarkemmin neljän eri alatavoitteen kautta:

- Sijoitusten pitkän ajan tuoton tulisi olla vähintään yhtä suuri kuin varojen aktuaarinen odotettu tuotto.

- Tuotto tulee maksimoida valitulla riskitasolla.

- Tuoton tulee ylittää tavoiteindeksi (Policy Index).

- Varat tulee sijoittaa tehokkaasti ottaen huomioon sijoitustoiminnan kulut.

Tavoiteindeksi muodostuu seuraavista indekseistä. Niiden painot vastaavat sijoitusportfolion kokonaisallokaatiotavoitetta:

- Noteeratut osakkeet: Custom Global Equity Index, 50 %

- Private equity: Custom FTSE All World, All Cap Equity + 150bps, Quarter Lag, 8 %

- Korko: Custom Global Fixed Income Benchmark, 28 %

- Kiinteistö: MSCI Investment Property Databank (IPD) (U.S. Core – Fund Level), 13 %

- Inflaatio: Custom Inflation Assets Benchmark, 0 %

- Likvidit sijoitukset: 30-day Treasury Bill, 1 %

Vuotuinen ennustettu poikkeama (keskihajonta) suhteessa tavoiteindeksiin saa olla enintään 1,5 prosenttiyksikköä.

Osavaltioiden ja paikallishallinnon eläkejärjestelmien tulee noudattaa GASB-kirjanpitosääntöjä (Governmental Accounting Standards Board) mm. eläkevastuiden nykyarvon laskemisessa. Vuodesta 2014 voimassa olleiden uusien sääntöjen mukaan eläkevarat tulee arvioida markkinaperusteisesti ja eläkevastuut tulee diskontata nykyarvoon varojen odotetun tuoton ja kattamattomien vastuiden osalta paikallishallinnon korkealaatuisten velkakirjojen perusteella. CalPERS:in oma diskonttokorko (ja odotettu aktuaarinen tuotto) on 7,25 prosenttia (FY18-19). Rahastointiaste oli vuoden 2018 kesäkuun lopussa 71 prosenttia.

Lue lisää Etk.fi:ssä (julkaisuajankohdan uutinen tai tiedote):

- Eläkerahastojen kansainvälinen tuottovertailu: Inflaatio söi suomalaisten reaalituotot (6.5.2024)

- Eläkerahastojen kansainvälinen tuottovertailu: Maailmalla pahin sijoitusvuosi sitten finanssikriisin (27.4.2023)

- Kansainvälinen tuottovertailu: Toinen koronavuosi oli erinomainen eläkerahastoille (27.4.2022)

- Kansainvälinen tuottovertailu: Koronavuosi toi pelättyä paremmat tuotot eläkerahastoille (20.5.2021)

- Kansainvälinen tuottovertailu: Eläkerahastot takoivat huipputuottoja viime vuonna (14.5.2020)

- Kansainvälinen tuottovertailu: Vaikea sijoitusvuosi toi eläkerahastoille miljarditappioita – pitkällä aikavälillä tuotot silti kasvaneet (28.8.2019)

Aiheesta muualla (aiemmat julkaisut):

- Kansainvälinen sijoitustuottojen vertailu vuonna 2023 (Julkari)

- Kansainvälinen sijoitustuottojen vertailu vuonna 2022 (Julkari)

- Kansainvälinen sijoitustuottojen vertailu vuonna 2021 (Julkari)

- Kansainvälinen sijoitustuottojen vertailu vuonna 2020 (Julkari)

- Kansainvälinen sijoitustuottojen vertailu vuonna 2019 (Julkari)

- Kansainvälinen sijoitustuottojen vertailu vuonna 2018 (Julkari)

- Kansainvälinen sijoitustuottojen vertailu vuonna 2017 (Julkari)