Ajankohtaista eläkkeestä ja verotuksesta

Työeläkkeen, kansaneläke-etuuksien sekä eläkkeiden verotuksen määräytyminen vaikuttavat kaikki osaltaan eläkkeensaajan käteen jäävään nettoeläkkeeseen. Työeläkkeet nousivat työeläkeindeksin mukaisesti noin 0,9 prosenttia vuoden 2026 alussa. Kansaneläkkeen ja takuueläkkeen määrää korotettiin kansaneläkeindeksin mukaisesti 0,5 prosenttia. Eläkkeensaajan asumistuen indeksitarkistukset on jäädytetty vuosille 2024–2027.

Vuonna 2026 eläkkeensaajan verotukseen vaikuttavat perusvähennys ja eläketulovähennys. Vähennysten johdosta pienituloinen eläkkeensaaja ei maksa veroa alle 13 905 euron vuosieläkkeestä (1 159 €/kk). Eläketulovähennys ulottuu 49 315 euron vuosituloihin (4 110 €/kk) asti.

Eläketulovähennyksen täysi määrä vuonna 2026 sekä vuosituloraja, josta alkaen eläkkeensaaja alkaa maksaa veroa ja vuosituloraja, josta alkaen vähennystä ei saa enää lainkaan

| Täysi vähennys, euroa/vuosi | Eläke, josta alkaen veroa, euroa/vuosi | Eläke, josta ei enää vähennystä, euroa/vuosi |

|---|---|---|

| 11 080 | 13 905 | 49 315 |

Eläke on ansiotuloa, josta maksetaan valtion tuloveroa veroasteikon mukaan ja kunnallisveroa kunnan veroprosentin mukaan. Keskimääräinen kunnallisveroprosentti vuonna 2026 on 7,57. Yleisradioveroa maksetaan 2,5 prosenttia 15 500 euroa ylittävästä vuositulosta, ja enimmäismäärä on 160 euroa. Eläke- ja etuustuloista perittävä sairaanhoitomaksumaksu on 1,49 prosenttia. Eläketulon lisäveroa maksetaan valtiolle 5,85 prosenttia 60 000 euroa vuodessa (5 000 €/kk) ylittävistä tuloista. Lisäveron tuloraja nousi aiemmasta 47 000 eurosta.

Pelkkää Kelan eläkettä saavalla nettoeläke nousi vuoden 2026 alussa edellisvuodesta 0,5 prosenttia kansan- ja takuueläkkeen indeksikorotusten seurauksena. Tätä korkeammilla tulotasoilla nettoeläke nousi 0,7–1,6 prosenttia.

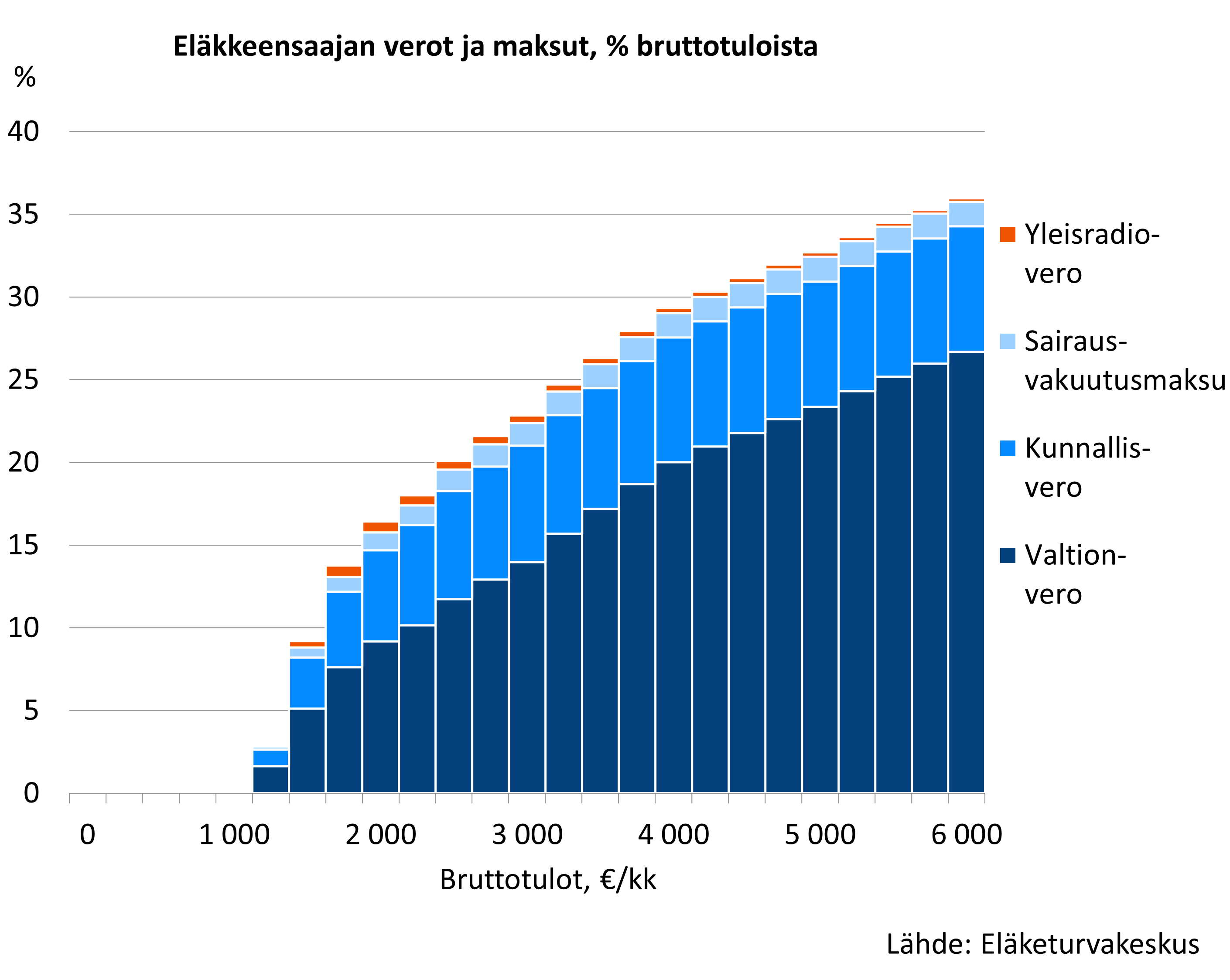

Kolmanneksella eläkeläisistä eläke jää alle 1 500 euron ja verot siten alle yhdeksän prosentin. Neljännes eläkeläisistä saa yli 2 500 euron eläkettä, millä tulotasolla veroprosentti nousee yli 20:een. Yli 4 000 euron eläkettä saa vajaat 6 prosenttia eläkeläisistä, jolloin veroja maksetaan yli 29 prosenttia.

Aiheesta muualla:

- Kokonaiseläke 2025: Katsaus työeläkkeen, kansaneläkkeen ja verotuksen määräytymiseen (Julkari)

- Veroprosenttilaskuri (Vero.fi)

- Eläkkeensaajan veroprosentit (Veronmaksajat.fi)

Verot ja maksut palkasta ja eläkkeestä

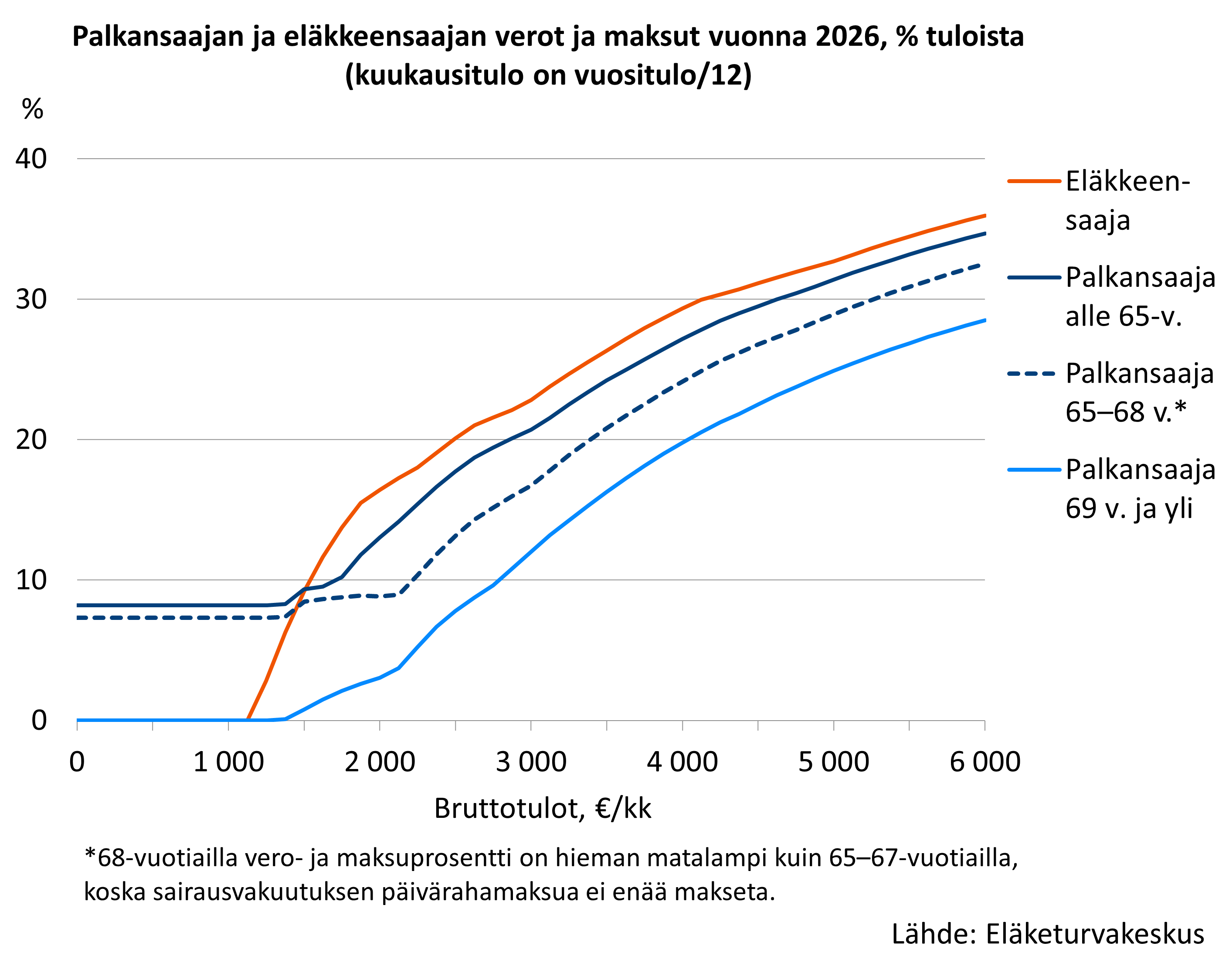

Alla olevassa kuvassa on verrattu palkansaajan ja eläkkeensaajan vero- ja maksurasitetta vuonna 2026 eri tulotasoilla (kuukausitulo on vuositulo/12). Palkansaajan kokonaismaksuprosentti on erilainen eri ikäisillä palkansaajilla, koska palkansaajan maksut muuttuvat iän mukaan. 69-vuotias ei maksa enää palkansaajan maksuja. Ikä vaikuttaa palkansaajien verotukseen myös työtulovähennyksen kautta, koska 65 vuotta täyttänyt saa työtulovähennyksen korotettuna. Noin 1 500 euron tuloista alkaen eläkkeensaajan vero- ja maksuprosentti on pari prosenttiyksikköä korkeampi kuin alle 65-vuotiaalla palkansaajalla. Suurimmillaan ero on 1 800 euron kuukausituloilla 3,5 prosenttiyksikön paikkeilla. Kun tulotaso on yli 5 000 euroa, tasaantuu ero noin yhteen prosenttiyksikköön.

Nettoeläkkeen kehitys

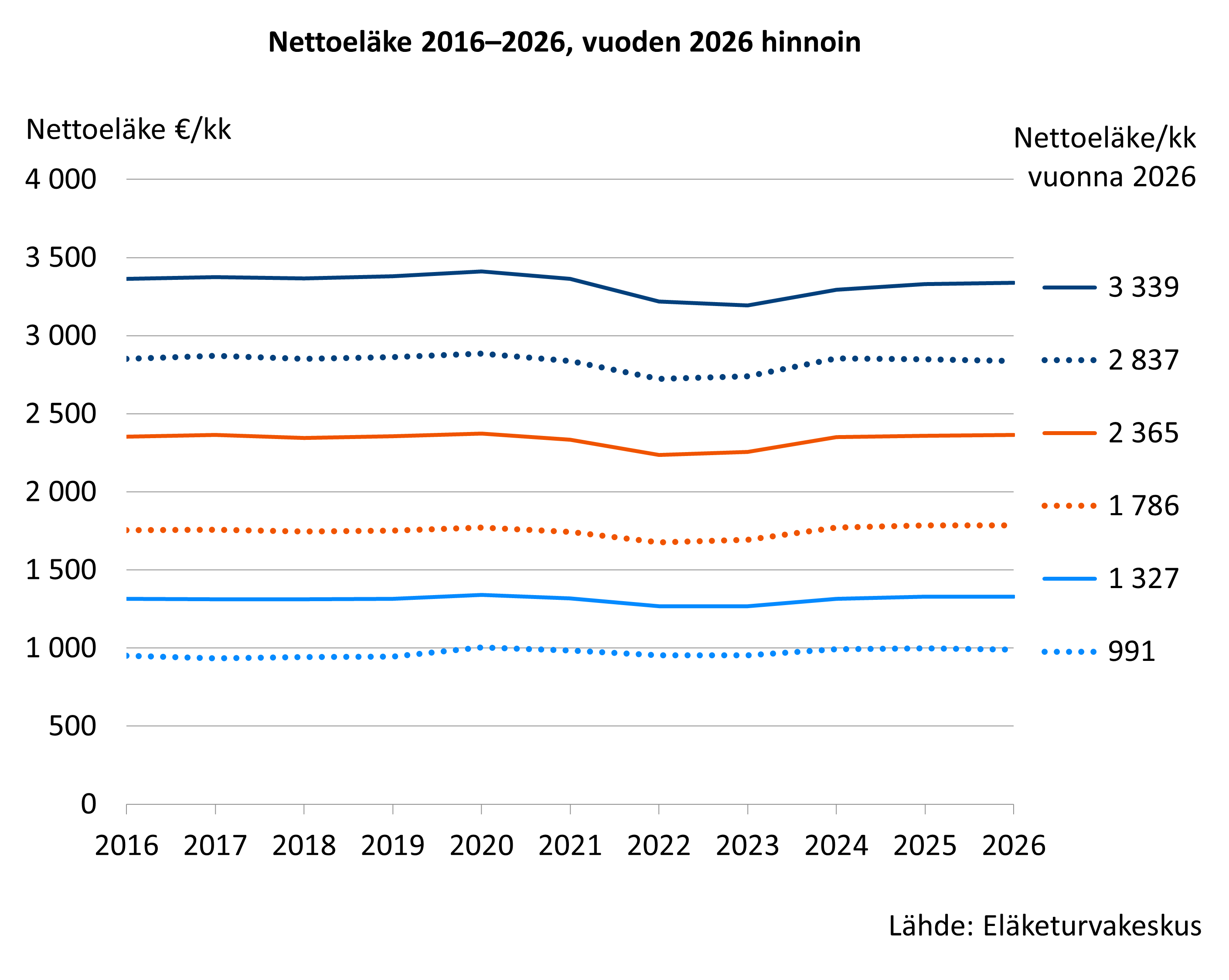

Alla olevassa kuviossa on esitetty vuonna 2016 alkaneen eläkkeen kehitys vuosikymmenen aikana. Kuviossa euromäärät on tarkistettu kuluttajahintojen kehityksen mukaisesti vuoden 2026 arvioituun tasoon, eli kuvio kertoo eläkkeen ostovoiman kehityksestä viimeisen kymmenen vuoden aikana. Vuoden 2026 inflaation oletetaan olevan 1,1 prosenttia (ETK:n suhdanne-ennuste 16.1.2026).

Vuosikymmenen aikana pelkkää Kelan eläkettä saavalla eläke on kasvanut reaalisesti vajaat 5 prosenttia. Suuremmat eläkkeet ovat kasvaneet reaalisesti enimmillään noin kaksi prosenttia. Kuvion korkeimmilla tulotasoilla eläke on laskenut reaalisesti alle prosentin.

Sekä eläkettä että palkkaa

Eläkkeensaajan palkkatuloa verotetaan kuten palkkatuloa yleensäkin. Veroprosentti on eläke- ja palkkatulon yhdistelmästä yleensä pienempi kuin jos sama kokonaistulo koostuisi pelkästään palkasta tai eläkkeestä.

Vanhuuseläkkeellä voi työskennellä vapaasti, ja työkyvyttömyyseläkkeellä ansiorajojen puitteissa. Palkka- ja eläketuloja voi saada yhtä aikaa myös, jos jatkaa palkkatyössä ja ottaa osittaisen varhennetun vanhuuseläkkeen. Progressiivinen verotus lieventää kokonaistulojen pienentymistä, jos työtulot vähenevät. Vastaavasti verotus kiristyy, jos osittaisen vanhuuseläkkeen ottaa aiemman palkkatason päälle.

Alla olevissa taulukoissa on laskettu vero- ja maksuprosentti eri tasoisilla eläkkeen ja palkan yhdistelmillä.

Taulukossa näkyy eläkkeensaajan vero- ja maksuprosentti, kun hänellä on eläkkeen lisäksi palkkatuloja. Taulukosta näkyy myös, kuinka suuri osa eläkkeen lisäksi tulevasta palkasta menee veroihin ja maksuihin.

Esimerkiksi 1 500 euron eläkkeestä veroprosentti on 9,2. Jos palkkatuloja on tämän lisäksi 6 000 euroa vuodessa, menee lisätuloista veroihin 21,3 prosenttia. Kokonaistulon vero- ja maksuprosentti on 12,2.

Verot ja maksut on laskettu 65-vuotiaalle eläkkeensaajalle.

| Eläke €/vuosi | Palkka €/vuosi | Kokonaistulot €/vuosi | Verot ja maksut palkasta | Vero- ja maksu-prosentti | Vero-%, jos tulot vain eläkettä | Vero-%, jos tulot vain palkkaa |

|---|---|---|---|---|---|---|

| 12 000 | 0 | 12 000 | 0,0 | 0,0 | 0,0 | 7,3 |

| 12 000 | 6 000 | 18 000 | 9,5 | 3,2 | 9,2 | 8,5 |

| 12 000 | 12 000 | 24 000 | 18,0 | 9,0 | 16,4 | 8,8 |

| 12 000 | 18 000 | 30 000 | 18,9 | 11,4 | 20,1 | 13,1 |

| 18 000 | 0 | 18 000 | 0,0 | 9,2 | 9,2 | 8,5 |

| 18 000 | 6 000 | 24 000 | 21,3 | 12,2 | 16,4 | 8,8 |

| 18 000 | 12 000 | 30 000 | 20,5 | 13,7 | 20,1 | 13,1 |

| 18 000 | 18 000 | 36 000 | 22,1 | 15,6 | 22,8 | 16,7 |

| 24 000 | 0 | 24 000 | 0,0 | 16,4 | 16,4 | 8,8 |

| 24 000 | 6 000 | 30 000 | 16,3 | 16,4 | 20,1 | 13,1 |

| 24 000 | 12 000 | 36 000 | 19,7 | 17,5 | 22,8 | 16,7 |

| 24 000 | 18 000 | 42 000 | 24,7 | 20,0 | 26,3 | 20,8 |

| 30 000 | 0 | 30 000 | 0,0 | 20,1 | 20,1 | 13,1 |

| 30 000 | 6 000 | 36 000 | 17,8 | 19,7 | 22,8 | 16,7 |

| 30 000 | 12 000 | 42 000 | 25,9 | 21,8 | 26,3 | 20,8 |

| 30 000 | 18 000 | 48 000 | 30,4 | 23,9 | 29,4 | 24,2 |

| 36 000 | 0 | 36 000 | 0,0 | 22,8 | 22,8 | 16,7 |

| 36 000 | 6 000 | 42 000 | 29,3 | 23,7 | 26,3 | 20,8 |

| 36 000 | 12 000 | 48 000 | 33,6 | 25,5 | 29,4 | 24,2 |

| 36 000 | 18 000 | 54 000 | 33,6 | 26,4 | 31,1 | 26,8 |

Taulukossa ansaittu eläke on 1 500, 2 000 tai 3 000 euroa kuukaudessa, josta otetaan osittaisena varhennettuna vanhuuseläkkeenä (OVE) 50 prosenttia. Varhennus vuonna 1964 syntyneen ikäluokan alimmasta vanhuuseläkeiästä (65 v) on 36 kuukautta ja varhennusvähennys yhteensä 14,4 prosenttia. OVE kerrotaan vielä alkamisvuodelle vahvistetulla elinaikakertoimella.

Taulukossa on esitetty vaihtoehdot, joissa henkilö ei työskentele OVE:n rinnalla, vähentää työskentelyä puoleen aiemmasta, tai jatkaa työskentelyä aiemmalla palkkatasolla. Esimerkissä OVE alkaa 62-vuotiaana, joten verot ja maksut ovat alle 65-vuotiaan mukaiset.

| OVE:n alkamiseen mennessä ansaittu eläke | OVE | Palkka OVE:n aikana | Bruttotulot yhteensä | Nettotulot | Vero-% | Vero-% palkasta ilman OVE:a |

|---|---|---|---|---|---|---|

| 1 500 | 608 | 0 | 608 | 608 | 0,0 | 0,0 |

| 1 500 | 608 | 1 500 | 2 108 | 1 939 | 8,0 | 9,4 |

| 1 500 | 608 | 3 000 | 3 608 | 2 786 | 22,8 | 20,7 |

| 2 000 | 810 | 0 | 810 | 810 | 0,0 | 0,0 |

| 2 000 | 810 | 2 000 | 2 810 | 2 382 | 15,2 | 13,1 |

| 2 000 | 810 | 4 000 | 4 810 | 3 375 | 29,8 | 27,2 |

| 3 000 | 1215 | 0 | 1 215 | 1 193 | 1,8 | 0,0 |

| 3 000 | 1215 | 3 000 | 4 215 | 3 083 | 26,9 | 20,7 |

| 3 000 | 1215 | 6 000 | 7 215 | 4 571 | 36,6 | 34,7 |

Aiheesta muualla: