Internationell jämförelse av pensionsfondernas avkastning: Värsta placeringsåret sedan finanskrisen ute i världen

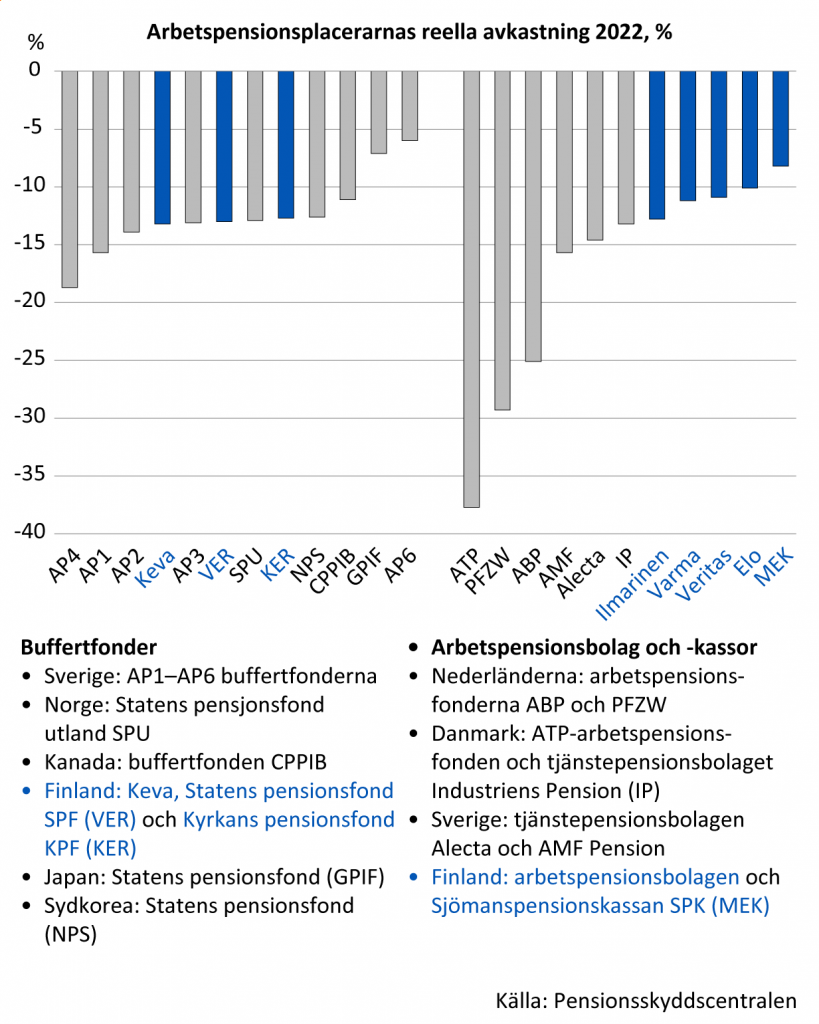

I de flesta länder blev pensionsplacerarnas avkastning exceptionellt svag i fjol. Den genomsnittliga nominella avkastningen för de pensionsplacerare som valts ut för jämförelsen var mer än åtta procent negativ i fjol. Placerarnas reella avkastning var ännu sämre, eftersom inflationen i alla länder gjorde förlusterna större. Den genomsnittliga realavkastningen var nästan -15 procent. De finländska arbetspensionsplacerarna klarade sig emellertid bättre än genomsnittet.

I de flesta länder blev pensionsplacerarnas avkastning exceptionellt svag i fjol. Medan år 2021 var ett toppår för pensionsplacerarna blev år 2022 den värsta marknadsstormen sedan finanskrisen.

I fjol var pensionsplacerarnas genomsnittliga nominella avkastning –8,4 procent och reella avkastning –14,7 procent. I finanskrisen år 2008 var den genomsnittliga reella avkastningen –15,7 procent. Siffrorna framgår av Pensionsskyddscentralens (PSC) internationella jämförelse av placeringsavkastning.

–Rysslands anfallskrig i Ukraina, den höga inflationen och centralbankernas snabbt åtstramade penningpolitik fördystrade de ekonomiska utsikterna och slog hårt mot pensionsplacerarna på både aktie- och räntemarknaden, sammanfattar kontaktchef Mika Vidlund på PSC.

De finländska pensionsplacerarna klarade sig bättre än genomsnittet i den internationella jämförelsen den här gången. Deras genomsnittliga realavkastning var –11,5 procent i fjol. Bland de fem bästa fanns det hela tre finländska pensionsplacerare: Sjömanspensionskassan SPK, Elo och Veritas. Visserligen nådde ingen av dem till positiv realavkastning.

Den bästa placeraren i jämförelsen var den svenska buffertfonden AP6, men också den hade negativ realavkastning. AP6 är specialiserad på olistade bolag och hade ett resultat på –6 procent.

Danska och holländska pensionsplacerares förluster var värst

De största förlusterna i den internationella jämförelsen drabbade ATP i Danmark och ABP och PFZW i Nederländerna.

–ATP:s branta fall sticker ut speciellt, eftersom bolaget före pandemin var känt för sin goda placeringsavkastning. ATP:s vånda accentueras av att bolaget också för ett år sedan var det svagaste i avkastningsjämförelsen, säger Vidlund.

ATP har många långsiktiga räntepapper i sin portfölj och hade i fjol en realavkastning på nästan –38 procent. De likaså räntebetonade ABP och PFZW avkastade reellt –25 procent respektive –29 procent. Norska Statens pensjonsfond, som är aktiebetonad, hade en realavkastning på –13 procent. Resultatet förbättras visserligen av att norska kronans kurs försvagades gentemot de stora valutorna.

Figurens data i en Excel-tabell

Långa obligationslån kan ha en löptid på tiotals år och deras kupongränta är ofta fast. När räntan stiger på räntemarknaden, minskar långa obligationslån i värde.

I många länder kompenseras pensionsplacerarnas dåliga resultat på räntemarknaden och minskningen av placeringstillgångarna emellertid av att pensionsansvaren minskar nästan lika mycket, och aktörernas solvens äventyras inte av ett enstaka dåligt placeringsår. Det innebär att det finns tillräckligt med pensionstillgångar för att täcka pensionsansvaren, och med det har man försökt lugna allmänheten i t.ex. Danmark och Nederländerna.

Positiv avkastning på lång sikt

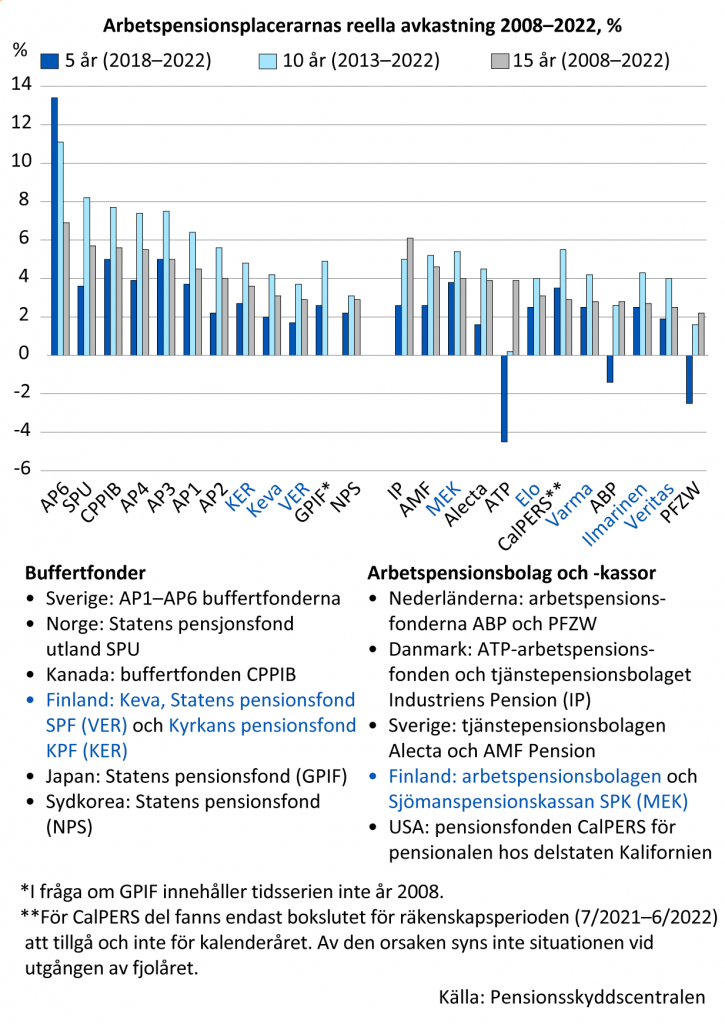

Fastän år 2022 var svårt för pensionsplacerarna, har den reella avkastningen på lång sikt inte rubbats av stormen.

–Det mycket svåra placeringsåret i fjol syns i synnerhet i 5 års genomsnittsavkastning, som hos vissa aktörer blev negativ. På längre sikt har avkastningen dock hållits rimlig, säger specialsakkunnig Antti Mielonen på PSC.

Enligt Mielonen är arbetspensionsbolagens och -kassornas 15 års realavkastning ca 3,5 procent. Den som lyckats bäst är danska Industriens Pension med 6,1 procents realavkastning. Bland de finländska placerarna fick SPK den högsta avkastningen, 4 procent.

Etta bland buffertfonderna i 15 års jämförelse är AP6 med nästa 7 procents realavkastning. Den högsta realavkastningen bland de finländska buffertfonderna fick Kyrkans pensionsfond KPF med 3,6 procent. I genomsnitt är buffertfondernas realavkastning 4,5 procent. –Placering av pensionsmedel är långsiktig verksamhet. Därför har vi nu också tagit med en avkastningsjämförelse under en 15 års period. Beroende på fördelningen i placeringsportföljen och andra faktorer kan avkastningen variera stort från år till år, och avkastningen under en kort tidsperiod kan framhävas onödigt mycket ur pensionsplaceringarnas synvinkel, betonar Mielonen.

Figurens data i en Excel-tabell

Jämförelse av 24 pensionsplacerare i nio länder

PSC:s internationella jämförelse av placeringsavkastning omfattar 24 pensionsplacerare i nio länder. Bland dem finns stora aktörer i Nordeuropa, Nordamerika och Asien. Åtta finländska pensionsplacerare är med i jämförelsen.

I jämförelsen har pensionsplacerarna indelats i två grupper på basis av sina möjligheter att ta risker: buffertfonder som är fria från solvensreglering och arbetspensionsbolag och -kassor som omfattas av solvensreglering. Realavkastningen jämförs i perioder på ett, fem, tio och femton år.

Ramvillkoren i avkastningsjämförelsen

- Jämförelseperiodens utgångsår och längd påverkar resultatet. Den årliga variationen i avkastning är stor. Medelavkastningen på längre sikt beror också på den tidpunkt som väljs.

- Valutaområde och svängningar i valutakursen medför skillnader i resultaten. I PSC:s jämförelse uppges avkastningen i den nationella valutan, dvs. den valuta som pensionerna utbetalas i.

- Solvensreglering och annan reglering som begränsar riskerna ger ramvillkoren för placeringsverksamheten.

- Realavkastningen ger en mer jämförbar bild av avkastningen på lång sikt, eftersom den tar bort inflationens inverkan.

Läs mer