Aktuellt om pension och beskattning

Hur stor nettopensionen blir beror på hur arbetspensionen, folkpensionsförmånerna och beskattningen bestäms. De spelar var sin roll. Arbetspensionerna höjdes enligt arbetspensionsindex med 0,9 procent i början av år 2026. Folkpensionen och garantipensionen höjdes enligt folkpensionsindex med 0,5 procent. Indexjusteringarna av bostadsbidrag för pensionstagare har frysts för åren 2024–2027.

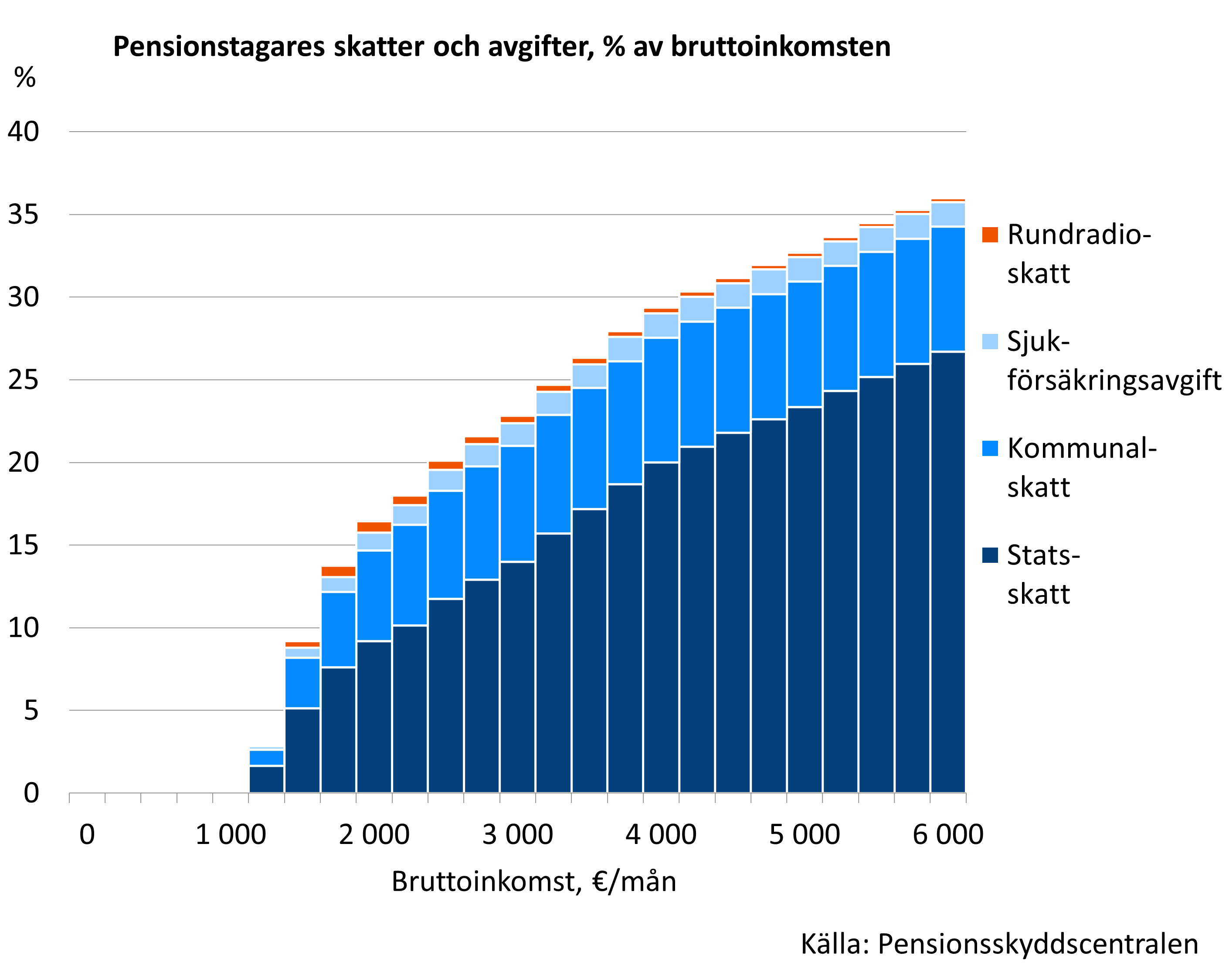

År 2026 lindras pensionstagares beskattning av höjningarna av grundavdraget och pensionsinkomstavdragen. Beskattningen lättas också av verkningarna av reformen av kommun- och statsbeskattningen i och med att avdragen blev enhetliga i båda beskattningarna. Tack vare avdragen betalar pensionstagare med låga inkomster ingen kommunalskatt på en årspension som understiger 13 905 euro (1 159 €/mån). Pensionsinkomstavdraget gäller upp till årsinkomster på 49 315 euro (4 110 €/mån).

Pensionsinkomstavdragets fulla belopp år 2026, den årliga inkomstgräns där pensionstagaren börjar betala skatt och den årliga inkomstgräns från vilken inget avdrag beviljas.

| Fullt avdrag, euro/år | Pension för vilken man börjar betala skatt, euro/år | Pension från vilken inget avdrag beviljas, euro/år |

|---|---|---|

| 11 080 | 13 905 | 49 315 |

Den genomsnittliga kommunalskattesatsen år 2026 är 7,57 procent. Rundradioskatten är 2,5 procent för årsinkomst som överstiger 15 500 euro, maximalt 160 euro. Sjukvårdsavgiften för pensions- och förmånsinkomster är 1,49 procent. Tilläggsskatt på pensionsinkomst betalas till staten enligt 5,85 procent av den del av inkomsten som överstiger 60 000 euro om året (5 000 €/mån). Inkomstgränsen för tilläggsskatten höjdes från de tidigare 47 000 euro.

Nettopensionen för dem som endast får FPA pension höjdes i början av år 2026 med 0,5 procent från året innan till följd av indexhöjningarna av folk- och garantipensionen. På högre inkomstnivåer höjdes nettopensionen med 0,7–1,6 procent.

Ca en tredjedel av pensionärerna har en pension på mindre än 1 500 euro och betalar således mindre än nio procent i skatt. En fjärdedel av pensionärerna får mer än 2 500 euro i pension och betalar därmed mer än 20 procent i skatt. Pensioner på mer än 4 000 euro får knappt 6 procent av pensionärerna. De betalar mer än 29 procent i skatt.

På andra webbplatser:

Skatter och avgifter på lön och pension

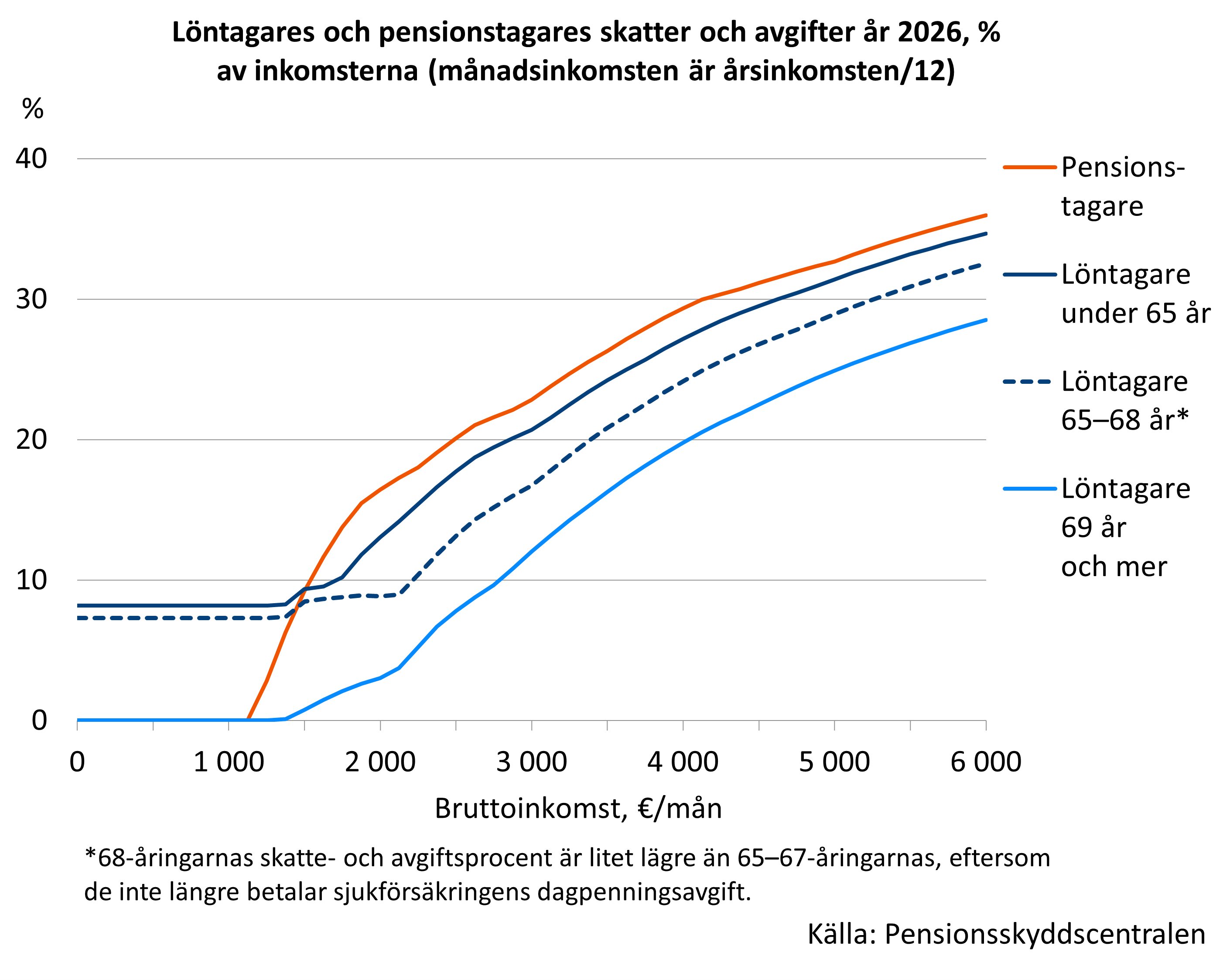

I bilden nedan jämförs löntagares och pensionstagares skatte- och avgiftsbelastning år 2026 på olika inkomstnivåer (månadsinkomsten är årsinkomsten/12). Löntagarnas totala avgiftsprocent är olika i olika åldrar, eftersom arbetstagaravgifterna ändras med åldern. De som fyllt 69 år betalar inte längre arbetstagaravgifter. Åldern påverkar löntagarnas beskattning också genom arbetsinkomstavdraget, eftersom de som fyllt 65 får avdraget förhöjt. På inkomster från ca 1 500 euro uppåt är pensionstagarnas skatte- och avgiftsbelastning ett par procentenheter högre än för löntagare under 65 år. Som störst är skillnaden vid 1 800 euro i månadsinkomst, då den uppgår till cirka 3,5 procentenheter. När inkomsterna överstiger 5 000 euro är skillnaden cirka en procentenhet.

Nettopensionens utveckling

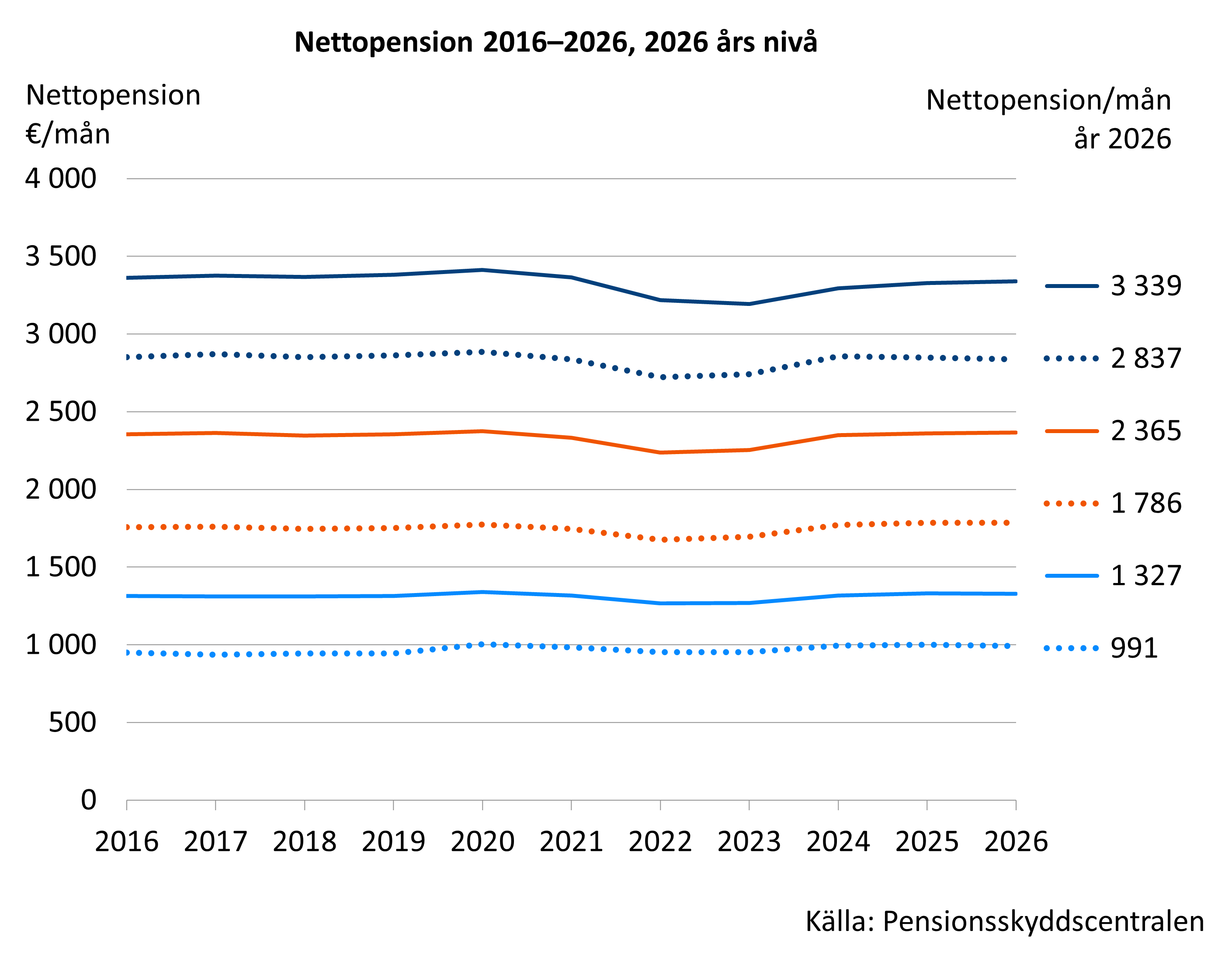

I figuren nedan visas hur en pension som börjat år 2016 har utvecklats genom åren. I figuren har eurobeloppen justerats enligt konsumentprisutvecklingen till 2026 års nivå, dvs. figuren beskriver utvecklingen av pensionens köpkraft under de senaste tio åren. År 2026 antas inflationen vara 1,1 procent (PSC:s konjunkturprognos 16.1.2026).

Under årtiondet har pensionen för dem som endast får FPA-pension ökat reellt med knappt 5 procent. Större pensioner har ökat reellt med högst cirka två procent. På de högsta inkomstnivåerna i figuren har pensionen minskat reellt med mindre än en procent.

Både pension och lön

Pensionstagares löneinkomst beskattas på samma sätt som löneinkomst i allmänhet. Skatteprocenten på kombinerad pensions- och löneinkomst är i regel lägre än på samma totalinkomst som enbart består av lön eller pension.

Ålderspensionärer kan arbeta utan begränsning och sjukpensionärer inom vissa inkomstgränser. Man kan också ha löne- och pensionsinkomster samtidigt, om man fortsätter i lönearbete och tar ut partiell förtida ålderspension. Den progressiva beskattningen gör att de totala inkomsterna inte minskar så mycket, om arbetsinkomsten minskar. På motsvarande sätt skärps beskattningen för den som tar ut partiell ålderspension utöver sin tidigare lönenivå.

I tabellerna nedan har skatte- och avgiftsprocenten beräknats för kombinationer av pension och lön på olika nivåer.

Tabellen visar pensionstagarens skatte- och avgiftsprocent när hen har löneinkomster utöver pensionen. Tabellen visar också hur stor del av lönen som personen får utöver pensionen då går till skatter och avgifter.

Skatteprocenten på en pension på t.ex. 1 500 euro är 9,2. Om pensionstagaren utöver det har löneinkomster på 6 000 euro per år går 21,3 procent av tilläggsinkomsten till skatt. Skatte- och avgiftsprocenten på totalinkomsten är 12,2.

Skatterna och avgifterna har beräknats för en pensionstagare som fyllt 65 år.

I tabellen är den intjänade pensionen 1 500, 2 000 eller 3 000 euro i månaden, varav 50 procent tas ut som partiell förtida ålderspension. Pensionen tidigareläggs från den lägsta pensionsåldern för årskull 1963 (65 år) med 36 månader och förtidsminskningen är sammanlagt 14,4 procent. Den partiella ålderspensionen multipliceras ännu med livslängdskoefficienten för pensionens begynnelseår.

Tabellen visar tre alternativa fall där personen tar ut partiell ålderspension: arbetar inte, minskar arbetet med hälften från det tidigare eller arbetar vidare med samma lönenivå som tidigare. I exemplet börjar personen ta ut partiell ålderspension vid 62 års ålder och betalar alltså skatter och avgifter enligt reglerna för personer under 65 år.